Par Robeco

Jamie Stuttard – Head Global Macro Fixed Income Team – Credit Strategist

Victor Verberk – Deputy Head of Investments – Co-Head Credit Team

Sander Bus – Co-Head Credit Team

• Le COVID-19 provoque une crise économique comparable à celle de 2008

• Les autorités s’empressent de répondre à l’aide de mesures budgétaires et monétaires

• En à peine un mois, les valorisations ont chuté à des niveaux que nous avons connus seulement quatre fois en 80 ans

Les spreads sont directement passés de niveaux historiquement bas à des niveaux de récession. Il est temps d’acheter.

Quelle différence en seulement un trimestre ! « En décembre, nous notions que la bulle sur les marchés actions continuait de gonfler et que la quête de rendements obligataires restait soutenue en cette fin de cycle », commente Victor Verberk, codirecteur de l’équipe Crédit de Robeco. Aujourd’hui, nous sommes confrontés à une grave récession mondiale, un krach du marché actions et des spreads qui sont directement passés de niveaux historiquement bas à des niveaux de récession.

Comme il l’explique dans nos dernières Perspectives trimestrielles Crédit : « Le monde a désormais un ennemi commun. Nous devons joindre nos forces pour vaincre le virus et éviter une profonde récession économique. Les autorités vont apporter un soutien budgétaire et monétaire au secteur privé, tandis que les gouvernements et les banques devront travailler main dans la main pour enrayer la chute. »

Les semaines à venir vont être difficiles sur le plan économique, les marchés vont souffrir et de nombreux intervenants de marché se ruer sur le cash et les retraits. Mais l’équipe Crédit de Robeco estime que grâce aux mesures de relance, les marchés essaieront de regarder vers l’avant et au-delà de la phase de stabilisation des infections au coronavirus.

Une crise aux causes profondes et anciennes

La plus longue phase d’expansion économique a brutalement pris fin. Qu’elle

se termine n’est pas une surprise en soi, c’est la nature du choc exogène, sa

rapidité et son ampleur qui le sont. « L’histoire est en train de s’écrire. Mais

tandis que le COVID-19 en est l’élément déclencheur, nous sommes

intimement convaincus que les événements actuels ne sont pas uniquement

liés à l’épidémie. Leurs causes sont beaucoup plus anciennes et cycliques. »

Sander Bus, codirecteur de l’équipe Crédit de Robeco, explique comment

nous en sommes arrivés là : « Nous avons évoqué le supercycle

d’endettement dans plusieurs de nos précédentes Perspectives trimestrielles

Crédit. De nombreux déséquilibres mondiaux sont apparus ces dernières années. En Chine, la dette du secteur privé est passée de seulement 4 500

milliards de dollars avant la crise financière mondiale à 30 000 milliards de

dollars aujourd’hui. Aux États-Unis, la position extérieure nette du pays (-11

000 milliards de dollars) est cinq fois plus importante qu’avant la crise de

2008. Enfin, les inégalités sociales ont atteint des niveaux inédits depuis les

années 1920. »

Les déséquilibres se sont creusés durant cette expansion, résultant de 11

années d’accumulation des risques. « La politique des banques centrales,

parfois trop accommodante (en 2014-17 par exemple) a contribué à

alimenter une bulle des actions et à détériorer les conditions de prêt. De

nombreuses économies ouvertes comme l’Allemagne ou le Japon avaient

déjà ralenti avant 2020, victimes du mercantilisme et des tensions

commerciales. »

Cette combinaison inhabituelle d’excès de marché et de véritable fragilité

économique a rendu les économies et les marchés plus vulnérables à un choc

négatif. Personne ne sait prédire un choc exogène et les déclencheurs

immédiats d’un krach. S’ils étaient connus, ils seraient pris en compte et il n’y

aurait pas de crise.

« Cette fois, l’élément déclencheur ne fait aucun doute », indique Sander Bus.

« Une récession mondiale est à présent inévitable et pourrait être aussi grave

que celle de 2008, qui avait vu le PIB américain perdre presque 4 % en un an.

Les spreads de crédit sont déjà en train de compenser une profonde

récession. »

Dans ce marché baissier, tout va plus vite, y compris la réponse politique des

autorités monétaires et budgétaires. Jamie Stuttard, stratégiste obligataire

chez Robeco, pense que les autorités ont tiré les leçons de 2008 et qu’elles

sont évidemment prêtes à aller plus loin et plus rapidement. « Nous allons

observer un transfert de risque du secteur privé vers le secteur public, et les

déficits budgétaires colossaux qui en résulteront seront financés par les

banques centrales, sur fond d’augmentation des programmes de rachats

d’actifs. Ce partage des risques par le secteur public est exactement ce qui a

mis fin à la crise de 2008, et il est de nouveau nécessaire. »

Il précise que les coûts seront cependant considérables et qu’à long terme, la

question sera de savoir qui va payer. « Les coûts vont-ils incomber au secteur

public et se traduire par une “taxe corona” dans les années à venir, ou être

supportés par le secteur privé ? »

Jamie Stuttard pense que cela sera différent d’un pays à l’autre, selon que les

gouvernements sont prêts à accepter que les entreprises les plus vulnérables

fassent faillite, ou qu’ils préfèrent les en empêcher.

Repartir après le coup d’arrêt

Nous ne savons pas encore quand l’économie mondiale va repartir. Le COVID-

19 continue de se propager rapidement et le pic n’a pas encore été atteint.

Tant que la fin de l’épidémie ne sera pas en vue, les marchés devraient rester

extrêmement volatils, affirme Victor Verberk. « Cela dit, les marchés

s’efforceront de regarder au-delà de toute cette misère et d’intégrer

progressivement la bonne prime de COVID-19. »

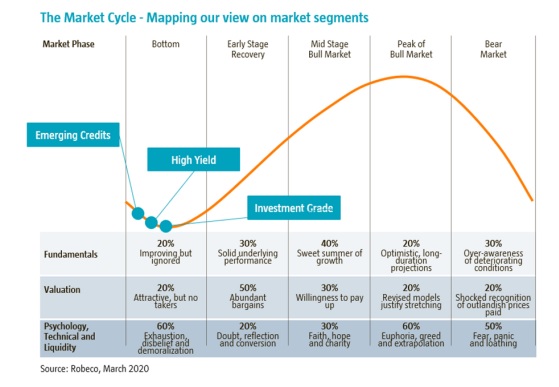

Pour résumer, les fondamentaux sont clairement mauvais. « Pendant un

certain temps, nous allons vivre une profonde récession et beaucoup

d’incertitudes. Mais il est évident que nous sommes dans la phase de peur,

de panique et de rejet. En matière de politiques de soutien, l’aide budgétaire

sera supérieure à 1 000 milliards de dollars dans chaque grande région

économique », souligne Victor Verberk.

En matière de positionnement, il poursuit : « Nous sommes connus non

seulement pour notre style d’investissement prudent mais aussi pour notre

approche contrariante basée sur la valorisation. Selon nous, il faut réduire le

risque lorsque la situation est calme et l’accroître quand la tempête se lève et

que les marchés paniquent. Nous pensons que le moment est à présent venu

de réduire l’exposition sous-pondérée aux marchés High Yield et de prendre

une position longue sur l’Investment Grade. Nous sommes en plein dans

l’effondrement que nous attendions – depuis des années. Nous

recommandons aux clients ayant un horizon stratégique long terme

d’adopter eux aussi un style contrariant et d’accroître le risque. »

Victor Verberk reconnaît que cette approche peut sembler contre-intuitive. «

Les prochains jours devraient confirmer une profonde récession et

d’importantes difficultés sur les marchés pendant quelques trimestres. Nous

comprenons que cela puisse sembler le pire moment pour prendre des

risques, mais c’est généralement le meilleur moment pour le faire. »

« Nous sommes arrivés à la fin d’un cycle et c’est le moment de semer les

graines d’un nouveau. »