Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Les écueils ont été difficiles à éviter sur les marchés en 2018. Globalement, les performances au sein de nombre d’entre eux, obligataires, actions comme de crédit, termineront probablement l’année en territoire négatif. Nous constatons que l’incertitude qui plane sur les échanges commerciaux, conjuguée à la hausse des taux d’intérêt, a fortement pesé sur les actions et a annulé l’effet de la forte croissance des bénéfices. C’est là l’un des trois enseignements à tirer de 2018 : la géopolitique compte.

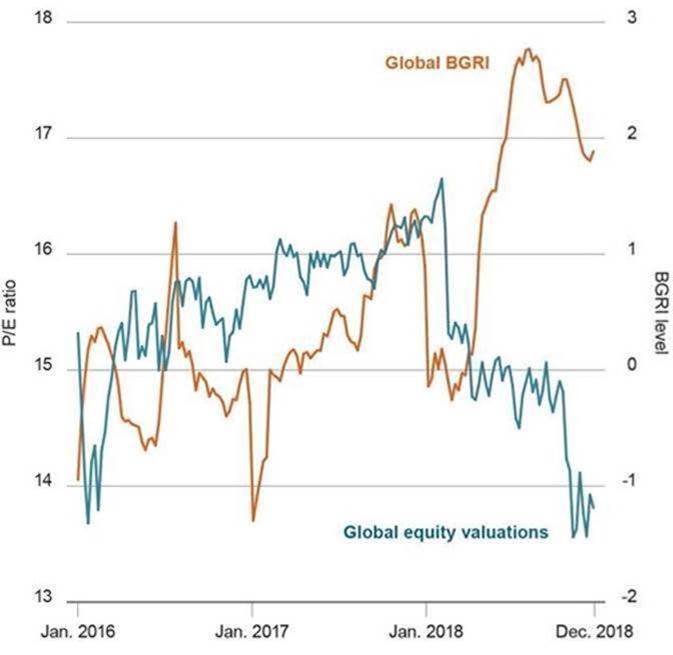

Graphe de la semaine: Valorisation des actions mondiales et attention du marché aux risques géopolitiques, 2016-2018.

Source : BlackRock Investment Institute, avec des données de Thomson Reuters, décembre 2018. L’indice BGRI Global reflète notre BlackRock Geopolitical Risk Indicator (BGRI).

Notes : Nous identifions les mots liés à chaque risque géopolitique et nous utilisons une “analyse de texte” pour calculer la fréquence de leur apparition dans les rapports Thomson Reuters Broker et Dow Jones Global Newswire databases, ainsi que sur Twitter. Ensuite, nous ajustons notre analyse selon que le langage a une connotation positive ou négative et nous assignons un score. Un score de zéro score représente la moyenne de l’indice depuis sa création en 2003. Un score de 1 signifie que l’indice BGRI est à un écart type de sa moyenne. Nous pondérons les données récentes de manière plus importante lors du calcul de la moyenne. La ligne des valorisations en bleu représente les prévisions sur ratio cours/bénéfices à 12 mois pour le MSCI All-country index. Il est impossible d’investir directement dans un indice.

La performance passée n’est pas un indicateur fiable des performances actuelles ou futures. Il n’est pas possible d’investir directement dans un indice.

Nous avions averti que les marchés pourraient subir des contractions temporaires en 2018 si le discours de fermeté commerciale des États-Unis se traduisait par des mesures concrètes. Ceci étant, nous avons été surpris par l’ampleur des conséquences géopolitiques sur les marchés. Pour les actions, ces effets se sont manifestés par une baisse des valorisations, comme le montre le graphique ci-dessus. Au niveau du marché, nous avons observé une attention accrue à un risque de tensions commerciales à l’échelle mondiale tout au long de 2018 ainsi que des préoccupations vis-à-vis d’un risque géopolitique qui s’est globalement maintenu à un niveau historiquement élevé. Tout ceci se reflète dans notre tableau de suivi des risques géopolitiques : BlackRock Geopolitical Risk Dashboard. Ces derniers, au-delà des relations commerciales entre les États-Unis et la Chine, ont également joué un rôle cette année sur les marchés européens et sur de nombreux marchés émergents, où les risques étaient alors plus locaux.

S’adapter à la hausse des taux et renforcer la résistance des portefeuilles

Nous observons que les tensions commerciales sont davantage influencées par les prix des actifs qu’il y a un an. Pourtant, nous craignons que les changements aléatoires survenant dans la politique commerciale américaine n’assombrissent les marchés. Un autre risque géopolitique nous inquiète : le risque de division en Europe. Globalement, nous prévoyons une plus grande sensibilité des marchés aux risques géopolitiques en 2019 en raison du ralentissement de la croissance mondiale ; nous constatons que l’impact des chocs géopolitiques sur les marchés mondiaux a tendance à être plus aigu et plus durable lorsque l’économie s’affaiblit. Veuillez consulter à ce sujet notre BlackRock Geopolitical Risk Dashboard.

Le deuxième enseignement que nous livre 2018, c’est que la hausse des rendements à court terme a fait des liquidités une alternative viable à des actifs plus risqués pour les investisseurs en dollars américains et a également exposé les marchés à des fondamentaux peu solides. Les rendements des bons du Trésor américain à deux ans sont maintenant plus de trois fois supérieurs à leur moyenne enregistrée après la crise. La hausse des taux a affecté les actifs des marchés émergents beaucoup plus durement que prévu cette année et a entraîné une grande dispersion au sein des rendements qu’ils procurent. De nombreux actifs des marchés émergents offrent une meilleure compensation du risque à l’approche de 2019, avec la Réserve fédérale américaine (Fed) suspendant probablement son rythme de hausse trimestriel face au ralentissement de la croissance et à une inflation maîtrisée. Mais les pays émergents ayant un passif extérieur significatif restent vulnérables à tout resserrement plus important que prévu que la Fed pourrait pratiquer.

La dernière leçon que 2018 nous offre, c’est qu’il faut renforcer la résistance des portefeuilles. Les pertes de marché généralisées sont devenues de plus en plus fréquentes en 2018, la volatilité ayant augmenté depuis le marasme de l’année 2017. De nombreux segments de marché ont fortement chuté, depuis les valeurs financières et les cryptomonnaies jusqu’aux valeurs refuges supposées telles que les titres du secteur des télécommunications. Nous nous méfions des actifs connaissant de fortes hausses de prix déconnectées de leurs fondamentaux. Nous préférons une stratégie dite « barbell » : d’une part, des expositions à la dette publique servant d’amortisseur de portefeuilles et, d’autre part, des allocations à des actifs offrant des perspectives attractives de risque / performance, telles que des actions de qualité ou émergentes. Cela implique de s’éloigner des actifs dont le potentiel haussier est limité si les choses tournent bien, mais dont le potentiel baissier est significatif si les choses tournent mal. Selon nous, un certain nombre d’actions et d’obligations souveraines européennes tombent dans cette catégorie. Si vous désirez en savoir plus, veuillez consulter nos perspectives d’investissement globales pour 2019 : 2019 Global Investment Outlook. Notre Revue de marché hebdomadaire reprendra le 7 janvier. D’ici là, nous vous souhaitons de joyeuses fêtes.