Par BlackRock Investment Institute (BII)

- Nous privilégions les obligations indexées sur l’inflation et anticipons une bonne tenue des actions au sein des portefeuilles stratégiques, dans un contexte d’inflation plus haute et de taux réels plus bas dans les années à venir.

- Les actions mondiales ont atteint des sommets alors que les nouvelles positives sur les vaccins se sont multipliées, et ce malgré les difficultés qui s’annoncent à court terme. Les négociations autour d’un nouveau plan de relance budgétaire américain se sont poursuivies.

- La Réserve Fédérale Américaine pourrait revoir les orientations relatives à ses achats d’actifs lors de sa réunion de politique monétaire de cette semaine.

La révolution macroéconomique enclenchée cette année pourrait notamment se traduire par une réaction plus faible des rendements nominaux aux hausses de l’inflation. De fait, les investisseurs doivent penser dès maintenant à positionner leurs portefeuilles à long terme en fonction de cette (probable) nouvelle dynamique. Nous recommandons ainsi de renforcer la détention des obligations indexées sur l’inflation, et prévoyons que les actions seront soutenues par la baisse des taux réels au sein des portefeuilles stratégiques.

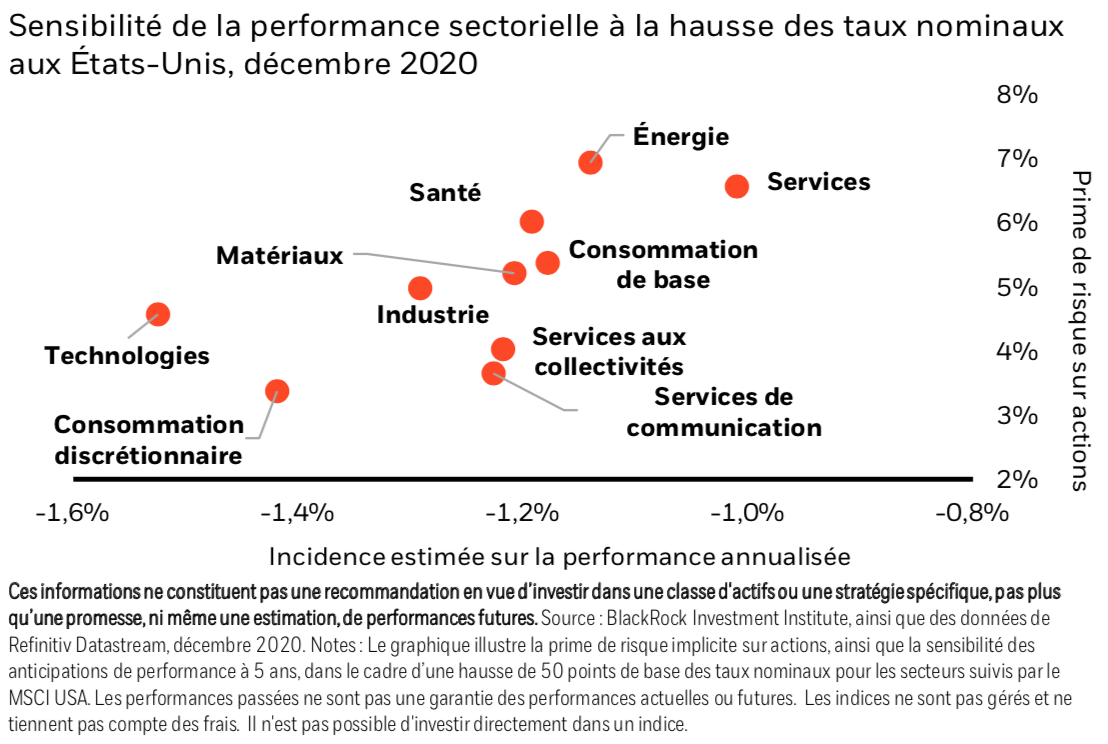

Graphique de la semaine

La révolution budgétaire et monétaire conjointe qui a été enclenchée cette année devrait entraîner un plafonnement des rendements des obligations nominales par les banques centrales – et ce, même si l’inflation augmente. Les implications sur les performances globales des classes d’actifs en seront probablement considérables, ainsi que sur les performances des différents secteurs du marché actions. La sensibilité de ces derniers à une hausse des taux d’intérêt est variable. Les secteurs « Value », qui présentent des primes de risque sur actions plus élevées, comme l’énergie, ont un historique général de surperformance en période de hausse des taux nominaux. Le graphique ci-dessus montre notre estimation de l’incidence, sur la performance attendue de chaque secteur, d’une hausse hypothétique de 0,5 % des taux nominaux américains : les secteurs de la finance et de l’énergie en souffriraient le moins, et celui des technologies le plus. Les secteurs de croissance (Growth) à plus forte valeur ajoutée, et à plus faible prime de risque sur actions, comme justement les technologie, sont plus sensibles aux taux d’intérêt en raison de leurs flux de trésorerie de long terme. Toutefois, avec des taux nominaux se maintenant dans une fourchette et des taux réels plus faibles, tels que les envisage notre scénario de base, il paraît peu probable qu’un catalyseur significatif se matérialise, qui provoquerait une transition durable de la Growth vers la Value – à la différence de ce qui a pu être observé durant les épisodes précédents de hausse de l’inflation.

La nouvelle relation qu’entretiennent l’inflation et les taux d’intérêt constitue l’un de nos thèmes d’investissement clés, que nous avons appelé le nouveau régime nominal et que nous présentons dans nos Perspectives globales pour 2021. Nos perspectives en matière d’inflation sont de nature structurelle, en raison des conséquences de la révolution conjointe des politiques fiscale et monétaire enclenchée en 2020, et de l’augmentation des coûts de production qui devrait procéder de la réorganisation attendue des chaînes d’approvisionnement mondiales – nous ne voyons donc pas ici simplement un choc d’offre externe, facteur traditionnel de pressions inflationnistes.

Il y a peu de chances que les anticipations d’inflation deviennent extrêmes comme dans les années 1970, et nous estimons plutôt que l’inflation de l’indice des prix à la consommation (IPC) américain devrait se situer dans une moyenne légèrement inférieure à 3 % entre 2025 et 2030. Ceci étant, il se pourrait bien que les investisseurs sous-estiment le potentiel de hausse de l’inflation. Si les points morts d’inflation – un indicateur des anticipations d’inflation basé sur le marché – ont crû depuis mars, ils sont cependant encore sensiblement inférieurs à nos attentes. Même si l’augmentation des pressions sur les prix que nous prévoyons s’avérait modeste, elle n’en constituerait pas moins un changement significatif par rapport à ce qui a été observé pendant les dernières décennies, au cours desquelles l’inflation s’était constamment située en dessous des objectifs des banques centrales. Cet écart, notable, entre nos attentes et le comportement du marché offre une opportunité d’investissement stratégique potentielle : les investisseurs pourraient ainsi commencer à positionner leurs portefeuilles stratégiques afin de se prémunir contre les risques – tout en tirant profit des opportunités – que présente le nouveau régime nominal.

Selon notre nouvelle analyse de l’inflation, les rendements nominaux vont être moins sensibles à la hausse de cette dernière ; en outre, ils sont aujourd’hui plus proches de leurs limites inférieures effectives. Pour ces raisons, la fourchette de rendement estimée devrait être plus étroite et, conséquemment, les corrélations négatives avec les actifs risqués devraient être moindres et le rôle protecteur des emprunts d’État nominaux au sein des portefeuilles remis pour sa part en question. L’association de la baisse des rendements réels et de la hausse de l’inflation accroît les anticipations de performance des obligations indexées sur l’inflation par rapport à celles des emprunts d’État nominaux ; elle conforte par là même notre choix de réduire nos détentions d’obligations nominales et de renforcer nos expositions aux titres indexés sur l’inflation.

En conclusion, le nouveau régime d’inflation devrait avoir des implications majeures pour les décisions d’allocation stratégique d’actifs : notamment, le coût sera élevé pour qui se trompera sur le niveau réel d’inflation et, également, pour qui fera une interprétation erronée de l’incidence de cette dernière sur les rendements nominaux et réels. Notre scénario de base nous incite à détenir davantage d’obligations indexées sur l’inflation et moins d’emprunts d’État nominaux. Le plafonnement des rendements obligataires nominaux nécessite que nous maintenions une allocation d’actions privilégiée plus élevée qu’elle ne le serait normalement dans un environnement inflationniste. Les investisseurs professionnels pourront obtenir plus d’informations sur les implications stratégiques du nouveau régime nominal en consultant les Perspectives de portefeuille que nous venons de publier.

Environnement de marché

Les actions mondiales ont atteint des sommets à la suite du lancement d’une campagne de vaccination contre la Covid-19 au Royaume- Uni et de la possible adoption d’un nouveau plan de relance budgétaire aux États-Unis. L’actualité positive relative aux vaccins a changé la donne au niveau des marchés : la sortie de crise est maintenant certaine, ce qui donne de fait une visibilité aux responsables politiques, aux ménages et aux entreprises pour préparer l’étape post-pandémique. Ceci étant, les chiffres décevants de l’emploi de ces dernières semaines ont mis en évidence l’existence de risques à court terme, dans un contexte de propagation du coronavirus aux États-Unis qui pourrait affecter la reprise économique en cours.

Thèmes d’investissement

1 Un nouveau régime nominal

- La croissance devrait être plus forte et les rendements réels plus faibles à mesure que le redémarrage soutenu par l’arrivée des vaccins s’accélèrera et que les banques centrales limiteront la hausse des rendements nominaux – et ce même si les anticipations d’inflation augmentent. L’inflation aura des implications différentes de celles qui étaient les siennes auparavant.

- La révolution macroéconomique engagée pour riposter au choc pandémique a pour effet que les rendements nominaux sont moins sensibles au risque d’une hausse de l’inflation que lors d’épisodes similaires précédents. Les actifs risqués devraient ainsi s’avérer plus performants que durant les périodes inflationnistes passées.

- Les risques d’inflation à moyen terme semblent sous-estimés. D’une part, les coûts de production devraient augmenter en raison de la réorganisation des chaînes d’approvisionnement mondiales ; d’autre part, les banques centrales paraissent plus disposées à laisser les économies nationales s’emballer, avec une inflation supérieure aux objectifs qu’elles se sont fixés, afin de compenser une inflation chroniquement inférieure à la cible de par le passé. Ces institutions pourraient également être confrontées à des contraintes politiques plus importantes faisant obstacle à la lutte contre l’inflation.

- Conséquences pour les marchés : D’un point de vue stratégique, nous sous-pondérons les emprunts d’État, privilégions les obligations indexées sur l’inflation et considérons que les actions sont soutenues par la baisse des taux réels. Sur une base tactique, nous adoptons une posture pro-risque, et marquons une préférence à l’égard des actions américaines et du crédit à haut rendement, ou « High Yield ».

2 Une mondialisation repensée

- La pandémie a accéléré les transformations géopolitiques, et, notamment, l’apparition d’un ordre mondial bipolaire orchestré par les États-Unis et la Chine, et la réorganisation des chaînes d’approvisionnement mondiales vers une plus grande résilience mais aussi un accent moindre placé sur l’efficacité.

- La rivalité stratégique entre les États-Unis et la Chine devrait perdurer, que sous-tendent principalement la concurrence et une dichotomie au sein du secteur des technologies. Les investisseurs doivent être exposés à ces deux pôles de la croissance mondiale.

- Les actifs exposés à la croissance chinoise représentent aujourd’hui des détentions stratégiques de base, distinctes des expositions aux titres émergents. Une exposition accrue aux actifs exposés à la Chine est une nécessité pour qui veut obtenir des performances et une bonne diversification.

- Les flux d’investissement vers les actifs asiatiques devraient être durables car de nombreux investisseurs mondiaux y sont encore sous-investis et le poids de la Chine dans les indices mondiaux va croissant. Les risques liés aux actifs exposés à la Chine comprennent des niveaux d’endettement chinois élevés, une éventuelle dépréciation du yuan et de possibles conflits entre les États-Unis et la Chine. Nous estimons néanmoins que les investisseurs devraient être largement récompensés de ces risques.

- Conséquences pour les marchés : Sur le plan stratégique, nous privilégions une diversification sur la base des pays, ainsi qu’une exposition à la Chine supérieure à celle de l’indice de référence. Sur une base tactique, nous donnons la préférence aux actions émergentes, en particulier aux titres asiatiques hors Japon, et sommes sous-pondérés sur leurs homologues européennes et japonaises.

3 Des transformations exacerbées

- La pandémie a accéléré des tendances structurelles préexistantes, telles que l’attention accrue portée à la durabilité, l’inégalité croissante au sein des pays et entre eux-mêmes, et la domination du commerce en ligne au détriment du commerce de détail traditionnel.

- La pandémie a également attiré l’attention sur des facteurs liés à la durabilité qui étaient sous-estimés, et sur la résilience des chaînes d’approvisionnement.

- Elle a aussi accéléré la dynamique des « grands gagnants », qui a conduit à la surperformance d’une poignée de géants technologiques ces dernières années. Cependant, les titres technologiques devraient faire face à des difficultés structurelles à long terme, et ce malgré la hausse de leurs valorisations.

- La Covid-19 a accentué les inégalités au sein des pays, et également entre eux, en raison de la qualité variable de leurs infrastructures de santé publique – c’est particulièrement vrai pour les marchés émergents – et de leur accès hétérogène aux soins de santé.

- Conséquences pour les marchés : Sur le plan stratégique, nous privilégions les actifs durables dans un contexte de préférence sociétale croissante pour la durabilité. D’un point de vue tactique, nous adoptons une approche dite « barbell », qui associe des actions de qualité à des expositions cycliques sélectionnées.