PERSPECTIVES 2020 DU MARCHÉ OBLIGATAIRE

Les taux négatifs et la faiblesse des données économiques dépeignent un contexte défavorable mais, selon Jim Cielinski, Responsable mondial de la gestion obligataire, il y a tout lieu d’être optimiste vis-à-vis des obligations car cette classe d’actifs peut composer avec des conditions économiques difficiles.

Selon nous, les perspectives obligataires pour 2020 dépendront de la capacité des politiques accommodantes des banques centrales à conserver leur efficacité et à éviter une récession mondiale. Nous pensons que les banques centrales y parviendront. Tant que ces dernières ne commettent pas d’erreur, les taux réels d’équilibre devraient rester bas et réduire les primes de risque nécessaires pour détenir des actifs risqués.

Nous anticipons une extension du cycle de crédit, qui devrait assurer un soutien solide aux obligations d’entreprises et aux actions.

Compte tenu des valorisations élevées et de la faiblesse des spreads de crédit et des taux sans risque, il y a peu de place pour une baisse des taux qui compenserait un écartement des spreads dans plusieurs pays. Les prix des titres de crédit seront donc probablement sensibles à des chocs, ce qui n’est pas à écarter pendant une année d’élection présidentielle aux États-Unis, et la volatilité créera des opportunités pour les gérants actifs.

Pour l’instant, les données économiques montrent de timides signes d’inflexion. Cette tendance mettrait en place des conditions économiques mondiales relativement atones en 2020, et les investisseurs devront probablement se contenter de performances modestes.

Des plus hauts et des plus bas malvenus

Le 2ème semestre 2019 a été marqué par de nombreuses contradictions. Les actions américaines ont enregistré de nouveaux records à la faveur de la solidité du marché du travail, et ce malgré la contraction de nombreux indices de directeurs d’achats et le taux de croissance le plus faible de l’économie chinoise depuis 27 ans. De manière assez inquiétante, la courbe des taux américaine s’est inversée. Très suivi, l’écart de rendement entre les titres à 2 et 10 ans (le différentiel de rendement entre les bons du Trésor américain à 10 ans et à 2 ans) est notamment devenu négatif en août, ce qui augure historiquement une récession.

Cette tendance ne peut être ignorée et il serait plus que courageux de ne pas lui accorder d’importance. Elle a en tout cas fait la preuve de la fragilité de l’économie mondiale. Son évolution explique aussi pourquoi la Réserve fédérale américaine (Fed) n’a pas hésité à intervenir rapidement en abaissant les taux afin d’annuler le durcissement (trop prononcé) de sa politique en 2018. Les banques centrales du monde entier ont emboîté le pas de la Fed : au 3ème trimestre 2019, 56 décisions de taux sur 62 ont été des baisses, alors qu’au 3ème trimestre 2018, 27 ajustements sur 31 étaient des hausses.

L’écran de fumée des échanges commerciaux

Selon nous, la dégradation de la conjoncture en 2019 est une réaction tardive aux mesures de durcissement prises précédemment par les deux premières économies mondiales, les États-Unis et la Chine. Les deux pays ayant clairement décidé d’assouplir leurs politiques, nous sommes en droit d’anticiper un mouvement de reprise. La guerre commerciale, en accroissant les coûts et en reconfigurant les flux d’investissement, a exacerbé le ralentissement mondial mais n’en n’est pas la cause. Si l’équation commerciale est résolue mais que la croissance reste atone, il faut s’attendre à un écartement des spreads de crédit et à un rebond des emprunts d’État, puisque cela indiquerait que le ralentissement mondial est plus structurel que prévu.

Le calme généralisé sur les marchés pourrait être perturbé par une remontée potentielle du taux de chômage. La consommation a joué un rôle majeur de protection de l’économie américaine, alors que l’Allemagne souffre de l’accès de faiblesse de son secteur exportateur.

Compte tenu de la sensibilité de l’Allemagne à la fragilité de l’économie mondiale, la Banque centrale européenne (BCE) va probablement conserver une politique très accommodante. En défendant bec et ongles les taux négatifs, Christine Lagarde, la nouvelle présidente de la BCE, montre qu’elle ne compte pas dévier de la politique de ces prédécesseurs. Cette stratégie devrait maintenir les rendements des titres souverains de la zone euro proches de zéro.

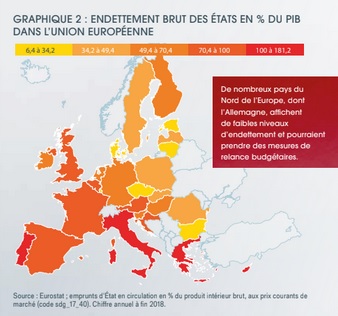

Nous pensons également que Christine Lagarde réitérera ses appels en faveur de mesures budgétaires supplémentaires en complément de la politique monétaire de la BCE. Compte tenu de la faiblesse de l’endettement des pays du Nord de l’Europe et du malaise politique ambient, il sera difficile pour les États de ne pas entendre ces appels du pied.

Par ailleurs, les politiques déployées par les autorités chinoises manquent d’efficacité.

La faillite de plusieurs banques régionales s’est traduite par un durcissement des conditions de crédit et a réduit l’impact de l’assouplissement des politiques. La dette des marchés émergents, étroitement corrélée à la situation de la Chine, pourrait se révéler plus attractive si les mécanismes de transmission de la politique redevenaient efficaces.

La croissance des salaires semble avoir atteint un plafond et les taux à terme tendent à montrer que l’inflation restera modeste dans la plupart des pays développés. Le consensus semble avoir raison puisque les banquiers centraux ne parviennent toujours pas à atteindre leurs objectifs d’inflation. Nous pensons que la Fed abaissera encore les taux à une ou deux reprises en 2020, ce qui ramènera le taux des fonds fédéraux à 1,25 % et ancrera encore davantage le taux d’intérêt réel (après inflation) en territoire négatif.

Les baisses de taux de la Fed pourraient entraîner une pentification de la courbe des taux, qui serait salutaire pour les marges des banques. Pour les assureurs et les fonds de pension, pour lesquels le niveau nominal des rendements souverains est important, la quête de rendement va se poursuivre. Cela pourrait inciter les investisseurs à se positionner sur des titres de crédit de plus faible qualité et à duration plus longue, donnant ainsi lieu à une accumulation de risques au sein du système.

GRAPHIQUE 1 : BONS DU TRÉSOR À 10 ANS À MATURITÉ CONSTANTE MOINS BONS DU TRÉSOR À 2 ANS À MATURITÉ CONSTANTE

Gestion active

Nous incitons à la prudence en matière de valorisation. La baisse des taux a permis aux investisseurs d’engranger des gains dès 2019. Les taux sans risque (négatifs dans de nombreux pays) étant mesurés en points de base et non en pourcentage dans de nombreux pays développés, la probabilité de performances élevées est très modeste.

Il va devenir nécessaire d’adopter une approche d’investissement plus active.

Cela impliquera d’identifier les marchés qui conservent des taux réels positifs et dont les taux directeurs devraient baisser.

Nous ne prévoyons pas de récession mondiale en 2020, mais cela n’exclut pas des récessions dans certains secteurs, comme ce fut le cas de l’énergie en 2015, qui avait entraîné un écartement marqué des spreads de crédit du secteur.

Nous craignons que le marché ne fasse guère la distinction entre les émetteurs investment grade notés BBB et les émetteurs spéculatifs notés BB en matière de coût du capital, ce qui n’incite guère les sociétés à conserver un profil de crédit de qualité. Les spreads de crédit étant proches de leurs plus bas sur l’ensemble du cycle dans les segments investment grade et à haut rendement, le niveau de protection des investisseurs en cas de choc serait très faible. Et comme la politique est à l’origine des derniers chocs, l’élection présidentielle aux États-Unis constitue un vrai obstacle.

GRAPHIQUE 2 : ENDETTEMENT BRUT DES ÉTATS EN % DU PIB DANS L’UNION EUROPÉENNE

Retour aux fondamentaux

La dispersion des performances devrait rester l’une des principales tendances et il sera essentiel de savoir éviter les pertes, compte tenu des ruptures en cours dans certains domaines. Les défauts enregistrés en 2019, comme celui de l’agence de voyage Thomas Cook, ont été symptomatiques de l’impact des avancées technologiques et des nouveaux modes de consommation dans le monde entier.

S’ils veulent prêter de l’argent aux entreprises qui existeront encore à l’avenir, les investisseurs devront savoir anticiper les changements à venir. Ils devront donc se montrer très attentifs non seulement aux indicateurs traditionnels mais également aux priorités des futurs investisseurs et consommateurs, en donnant notamment plus d’importance aux critères environnementaux, sociaux et de gouvernance (ESG).

Bien que la faiblesse des rendements réels réduise le risque de défaut, les opérations de refinancement devraient se révéler moins avantageuses, en particulier en Europe. Les entreprises emprunteuses doivent davantage s’appuyer sur leurs flux de trésorerie que leur l’ingénierie financière pour pérenniser leur dette. Aux États-Unis, le rendement des capitaux propres reste inférieur à leur coût, ce qui va encore encourager les rachats d’actions au détriment des dépenses d’investissement. Les investisseurs obligataires devront vérifier si le produit des émissions de titres est favorable à leur rémunération ou s’il dégrade les bilans.

Pas de récidivistes

La quête de rendement va obliger les investisseurs à s’intéresser à tous les segments de l’univers obligataire, ce dont pourraient profiter les titres adossés à des actifs (ABS) et à des créances hypothécaires (MBS). C’est bien l’excès de dette immobilière qui a engendré la crise financière mondiale, mais il est rare qu’un secteur « récidive » aussi rapidement.

Contrairement aux obligations d’entreprises, les crédits immobiliers américains n’ont pas atteint un niveau de dette aussi important au cours du cycle actuel.

L’économie mondiale est à un tournant. Les investisseurs ne doivent pas rester sur leurs positions et feraient mieux de garder un œil sur les principaux indicateurs. Les marchés du travail et les revenus constitueront d’importants indicateurs permettant de corroborer une récession, tandis que la géopolitique et les changements de sentiment vont probablement déstabiliser les marchés. Malgré la faiblesse desrendements, les obligations souveraines des marchés développés peuvent rester sources de diversification par rapport aux actions, même si certains segments plus sensibles au crédit – comme les obligations à haut rendement – souffriraient d’une correction boursière. La faiblesse des rendements pourrait réduire les performances nominales, mais elle ne supprimera pas les opportunités, sauf pour ceux refusant de s’adapter à la nouvelle donne.