Par Bastien Drut, Stratégiste Sénior chez CPR AM

Les craintes au sujet d’une éventuelle récession aux Etats-Unis ont ravivé les interrogations sur l’arsenal de mesures que pourrait déployer la Fed : taux négatifs, forward guidance, achats de titres, helicopter money… Nous faisons le point dans ce papier sur l’évolution des débats. En cas de récession, la Fed devrait vraisemblablement recourir aux mêmes outils que sur la dernière décennie (QE, forward guidance) mais à une époque où l’indépendance de l’institution est menacée, il reste pertinent de s’intéresser à des mesures telles que les taux négatifs et l’helicopter money…

Malgré une nette amélioration des conditions sur le marché du travail aux Etats-Unis sur la décennie 2010-2019 et une politique monétaire historiquement accommodante de la Réserve Fédérale (Fed dans la suite), l’inflation est restée faible par rapport à ce que l’on aurait pu attendre. En octobre 2017, le vice-président sortant de la Fed Stanley Fischer avait même déclaré : « Nous ne savons pas ce qui se passe avec l’inflation ».

La Fed avait pourtant abaissé sa fourchette de taux directeur (les fed funds) à 0/0,25% dès décembre 2008 et l’avait laissée à ce niveau jusqu’à décembre 2015. Le concept de taux neutre, ou encore de taux court réel d’équilibre, permet de comprendre pourquoi le fait que le taux directeur ait été à zéro sur une longue période n’ait pas permis un rebond de la croissance et de l’inflation aussi fort qu’espéré. Ce taux, en deçà duquel le taux court réel est accommodant et au-dessus duquel il est restrictif, a été estimé entre 0 et 1% sur la dernière décennie1, alors qu’il était entre 2 et 3% lors de la décennie précédente. La raison de cette baisse provient en bonne partie de l’abaissement de la croissance potentielle, elle-même partiellement causée par des facteurs démographiques (vieillissement de la population). En conséquence, la politique de taux zéro a eu moins d’impact qu’on aurait pu l’anticiper par le passé.

Dans un papier visionnaire de 20042, Vincent Reinhart et Ben Bernanke, président de la Fed entre 2006 et 2014 et maître à penser des banquiers centraux sur les deux dernières décennies, indiquaient « trois stratégies de politique monétaire pour stimuler l’économie ne requérant pas de changer le niveau du taux directeur » :

1) fournir l’assurance aux investisseurs que les taux courts resteront plus bas dans le futur qu’ils ne l’anticipent aujourd’hui (ce qui est désormais connu sous le nom de forward guidance, ou guidage des anticipations),

2) changer l’offre relative de titres sur les marchés en modifiant la composition du bilan de la banque centrale,

3) accroître la taille du bilan de la banque centrale au-delà du niveau nécessaire pour établir le taux directeur à zéro (ce qui est désormais connu sous le nom de quantitative easing, QE, ou assouplissement quantitatif).

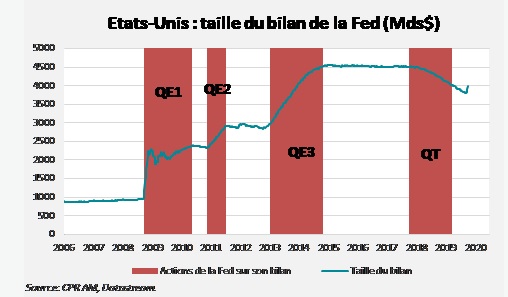

Nous ne pouvons que constater que les trois recommandations du papier de Bernanke et Reinhart ont été suivies à la lettre par Fed sur les années qui ont suivi, avec la mise en place d’une politique de forward guidance ayant pris plusieurs formes, trois opérations de QE (QE1, QE2, QE3) et l’« Opération Twist » (vente de titres de maturité courte pour acheter des titres de maturité longue). Ces opérations ont d’ailleurs été mises en place sous la direction de Bernanke lui-même. Les banques centrales des autres grands pays développés ont adopté des mesures similaires.

Depuis le départ de Bernanke de la Fed au début de l’année 2014, celle-ci a procédé à cinq hausses de taux sous la direction de Janet Yellen et a procédé à quatre hausses de taux sous celle de son successeur Jerome Powell. La Fed a même commencé à réduire son bilan à d’octobre 2017 (ce qui est connu sous le nom de Quantitative Tightening), en ne réinvestissant pas une partie des titres qu’elle détient arrivant à maturité.

En 2019, les inquiétudes au sujet d’une éventuelle récession américaine, qui aurait été partiellement provoquée par la guerre commerciale initiée par l’administration Trump contre plusieurs pays et en particulier contre la Chine, ainsi qu’une nette baisse des anticipations de long terme ont amené la Fed à défaire une partie du durcissement monétaire entrepris sur les années 2017/2018. Ainsi, la Fed a baissé trois fois sa fourchette de fed funds en 2019 (en la portant à 1,50/1,75%), a arrêté sa politique de réduction de bilan (QT) et a même recommencé à acheter des actifs depuis octobre 3 , essentiellement pour remédier aux tensions sur les marchés interbancaires.

Etant donné le faible niveau des taux directeurs, un débat a lieu sur les outils que pourrait mobiliser la Fed dans l’éventualité d’une possible récession aux Etats-Unis. En termes de nouveaux outils, Ben Bernanke avait déjà ébauché certaines pistes en 2016 dans une série d’articles4:

- Le passage des taux directeurs en territoire négatif (à l’instar de ce qu’ont fait la BCE et la Banque du Japon),

- Le ciblage des taux longs (similaire au ciblage des taux longs mis en place par la BoJ),

- La politique de helicopter money.

En septembre 2019, le président des Etats-Unis a indiqué souhaité vouloir voir la Fed faire passer ses taux en territoire négatif. Quelques jours plus tard, le président de la Fed Jerome Powell a écarté l’idée de voir la Fed implémenter un jour une politique de taux négatifs et a expliqué que la Fed recourrait à des politiques de QE et de forward guidance en cas de récession : « I think if we were to find ourselves at some future date again at the effective lower bound—again, not something we are expecting—then I think we would look at using large-scale asset purchases and forward guidance. I do not think we’d be looking at using negative rates. I just don’t think those will be at the top of our list ». Les minutes des réunions de politique monétaire de la Fed de 2019 laissent penser que les achats de titres pourraient être d’une taille beaucoup plus importante lors de la prochaine récession. Néanmoins, les membres du FOMC étudient dans le cadre de leur revue stratégique de possibles nouveaux outils que la Fed pourrait utiliser dans ce cas de figure.

En novembre 2019, Lael Brainard, membre du Board of Governors, a exprimé son intérêt pour une approche de ciblage des taux d’intérêt, avec l’idée d’établir un plafond pour les taux de maturité courte à moyenne. Quelques mois plus tôt, ce sont les président et vice-président du Board, Jerome Powell et Richard Clarida, qui avaient indiqué leur intérêt pour ce type de mesures. La Fed a d’ailleurs déjà eu recours à ce type de politique de 1942 à 19515. Alors que des quantités fixes de titres sont achetés dans le cadre du QE, les quantités de titres achetés dans une politique de ciblage des taux ne sont pas déterminés à l’avance. L’objectif est qualitatif et pas quantitatif. Dans la politique de Yield Curve Control de la Banque du Japon, c’est le taux 10 ans qui est ciblé.

L’idée de l’helicopter money n’est pas nouvelle. En 19696 déjà, Milton Friedman avait décrit de façon imagée et provocatrice un mécanisme d’urgence pour faire repartir l’inflation : jeter des billets de banque à la population depuis des hélicoptères, en s’assurant que tout le monde soit convaincu que cet événement ne serait pas répété par la suite. Cette idée a notamment été remise au goût du jour par Bernanke depuis un discours prononcé en 20027, qui lui a valu le surnom de Helicopter Ben. Plusieurs formulations de cette politique sont possibles. Dans la plus aboutie d’entre elles, la relance budgétaire financée par création monétaire, le gouvernement américain augmenterait le déficit (pour stimuler la demande, soit par davantage de dépenses, soit par des baisses d’impôts) et la Fed financerait cette augmentation du déficit soit 1) en créditant directement le compte du Trésor à la Fed, soit 2) en achetant les nouvelles obligations émises par le Trésor. Dans les deux cas, la Fed s’engagerait à ce que la création monétaire soit perçue par tous comme permanente. Cela induit une différence majeure avec les opérations de QE, pour lesquelles la Fed a montré avec le QT que la monnaie banque centrale créée pouvait être détruite par la suite.

L’un des avantages d’une relance budgétaire financée par création monétaire plutôt que par émission de dette (ce qui est fait classiquement) est qu’elle permet d’éviter le problème d’équivalence ricardienne (lorsque la relance budgétaire financée par de la dette n’a pas les effets escomptés car les ménages et les entreprises anticipent qu’une hausse du déficit aujourd’hui sera compensée par une hausse de la fiscalité demain). En revanche, l’une des plus grandes difficultés d’une politique de helicopter money serait qu’un haut degré de coopération entre le gouvernement et la Fed serait requis pour déterminer les montants mobilisés. Cela pourrait compromettre l’indépendance de la Fed sur le long terme (à cet égard, les critiques récurrentes de Donald Trump contre la Fed incitent à la prudence). Une utilisation mal maîtrisée et abusive pourrait d’avérer désastreuse. C’est en bonne partie pour cela que les économistes se penchant sur cette politique avertissent que celle-ci doit rester exceptionnelle. Dans le cas de la Fed, un autre problème se poserait puisque les réserves détenues par les banques augmenteraient fortement et de façon permanente or la Fed paie des intérêts sur celles-ci, ce qui compliquerait une éventuelle normalisation des taux directeurs par la suite et rendrait nécessaire la création d’autres mécanismes.

En conclusion, en cas de récession aux Etats-Unis, la Fed devrait en priorité avoir recours à des achats de titres de grande ampleur et à un retour de la forward guidance. La forme des achats d’actifs pourrait différer des épisodes précédents avec un ciblage des taux longs, voire l’instauration d’un plafond pour ces derniers. L’utilisation de taux négatifs et d’une politique d’helicopter money reste peu probable dans l’immédiat aux Etats-Unis. Néanmoins, leur utilisation n’est pas à exclure, surtout à une époque où l’indépendance des banques centrales est menacée.

1 Voir les estimations de Laubach & Williams disponibles sur le site de la Fed de New York.

2 Bernanke B. et V. Reinhart, 2004, « Conducting Monetary Policy at Very Low Short-Term Interest Rates ».

3 60 Mds$ de T-bills par mois jusqu’au T2 2020.

4 Bernanke B., 2016, «What tools does the Fed have left? », Blog de la Brookings Institution.

5 “Treasury-Fed accord”, Federal Reserve History.

6 Friedman M., 1969, « The Optimum Quantity of Money ».

7 Bernanke B., 2002, « Deflation: Making Sure “It” Doesn’t Happen Here ».