Par Jean Boivin –PhD, Managing Director – Responsable Mondial de la Recherche pour le BlackRock Investment Institute (BII)

| Pourquoi nous revalorisons les actifs européens |

Nous avons cessé de sous-pondérer les actions et le crédit européens et avons décidé de surpondérer notre exposition aux emprunts d’État de la région. Pourquoi ? Nous prévoyons que la Banque centrale européenne (BCE) prendra de nouvelles mesures de relance au cours des mois à venir, dans un contexte de stabilisation des perspectives de croissance et de faiblesse persistante de l’inflation.

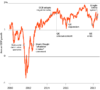

Graphe de la semaine – Indicateur BlackRock des conditions financières pour la zone euro, 2010-2019

Sources : BlackRock Investment Institute et Bloomberg, juillet 2019. Notes : la ligne indique le taux de croissance du PIB implicite de notre indicateur des conditions financières (FCI) pour la zone euro, sur la base de sa relation historique avec notre GPS de croissance. Le GPS de croissance de BlackRock montre où se situe à trois mois le consensus prévisionnel du PIB sur 12 mois. Les données de l’indice FCI comprennent les taux directeurs, les rendements obligataires, les spreads des obligations d’entreprises, les valorisations des marchés actions et les taux de change. Il se peut que les estimations prospectives ne se concrétisent pas.

La situation financière de la zone euro, telle que mesurée par notre indice des conditions financières (FCI) dans le graphique ci-dessus, s’est déjà améliorée. Point important, la BCE devrait annoncer de nouvelles mesures de relance au cours des prochains mois avec pour objectif de relever une inflation obstinément basse. L’ensemble de mesures auxquelles nous nous attendons ne nous paraît pas avoir été entièrement intégré par les marchés à ce stade ; il devrait notamment contribuer à assouplir davantage les conditions financières et à soutenir les actifs européens. La BCE pourrait exposer ses orientations lors de sa réunion de politique monétaire de cette semaine, puis prendre des mesures plus tard dans l’année. Celles-ci pourraient inclure de nouvelles réductions du taux de dépôt, déjà en territoire négatif à -0,4 %, et un nouveau cycle d’achats d’actifs financiers, dont des obligations d’entreprise.

Un environnement actuel favorable

Nous avons récemment révisé à la baisse nos perspectives de croissance mondiale, les tensions commerciales et géopolitiques alimentant l’incertitude macro-économique. Les perspectives de croissance se sont particulièrement affaiblies aux États-Unis et en Chine ; elles se sont en revanche stabilisées dans la zone euro mais à des niveaux inférieurs à la tendance. Le virage résolument accommodant qu’ont pris les banques centrales devrait créer un environnement relativement favorable aux actifs risqués sur le court terme. La croissance chinoise devrait se stabiliser, ses responsables politiques se tenant prêts à prendre de nouvelles mesures de relance budgétaire : une évolution qui devrait apaiser les craintes d’un impact négatif éventuel sur l’économie européenne.

Les mesures d’assouplissement auxquelles nous nous attendons de la part de la BCE n’ont pas encore été pleinement prises en compte par les marchés. Cela nous a poussés à revaloriser notre positionnement aux emprunts d’État européens en le surpondérant, et à mettre fin à notre sous-pondération aux actions et au crédit de la région. En ce qui concerne la dette publique, nous nous attendons à ce que les obligations périphériques, c’est-à-dire les emprunts d’État de pays majoritairement situés dans le sud de l’Europe, soient les plus grandes bénéficiaires des nouvelles mesures de relance. Un environnement « de taux bas pendant plus longtemps » devrait soutenir le crédit en tant que source de revenus dans une région où les emprunts d’État des pays majeurs présentent souvent des rendements négatifs. Nous privilégions les obligations d’entreprise à haut rendement en raison de leurs émissions discrètes, de leurs flux d’investissement importants et de la prime de rendement qu’elles offrent par rapport à leurs homologues américaines.

Notre point de vue sur les orientations de la BCE nous a incités à cesser de sous-pondérer les actions européennes. Selon les données de l’EPFR, les fonds actions européens ont connu leur plus longue période de flux sortants en 10 ans, ce qui signifie que de nombreux investisseurs sont sous-investis dans la région. Les prévisions de résultats ont largement pris en compte les risques de ralentissement de la croissance et nous anticipons un rebond potentiel des bénéfices l’année prochaine. Les primes de risque sur actions (soit le surplus de performance attendu lorsque l’on détient des actions plutôt que des emprunts d’État) en Europe sont désormais similaires à celles de marchés émergents plus risqués. Nous privilégions le facteur qualité ainsi que les secteurs défensifs, caractérisés par une rentabilité élevée, des résultats stables et un faible endettement, tels que le secteur pharmaceutique. Nous apprécions les entreprises dont les rendements en dividendes sont durables et relativement élevés. Ces actions, ainsi que les obligations périphériques et le crédit européens à haut rendement, sont particulièrement attractives pour les investisseurs en dollar américain (USD) disposant d’une couverture, en raison de l’important différentiel de taux d’intérêt existant entre les États-Unis et la zone euro. Nous nous tenons en général à l’écart du secteur de la consommation discrétionnaire, qui présente une vulnérabilité aux conflits commerciaux, et nous évitons également le secteur bancaire en raison des taux négatifs.