Par Isabelle Mateos y Lago

Par Isabelle Mateos y Lago

Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Le taux directeur de la Réserve fédérale se rapproche du niveau « neutre ». Selon nous, cela pourrait accroître l’incertitude quant à l’évolution future des taux d’intérêt de la Fed.

L’évaluation du taux d’intérêt « neutre » – à savoir le taux auquel la croissance n’est ni stimulée ni restreinte par la politique monétaire – est un élément clé du processus décisionnel de la Fed. Selon nos estimations, le taux directeur de la Réserve fédérale demeure inférieur au taux « neutre » – ou légèrement stimulant. Alors que le niveau « neutre » se rapproche, de nouvelles incertitudes sur l’évolution du taux directeur de la Fed apparaissent.

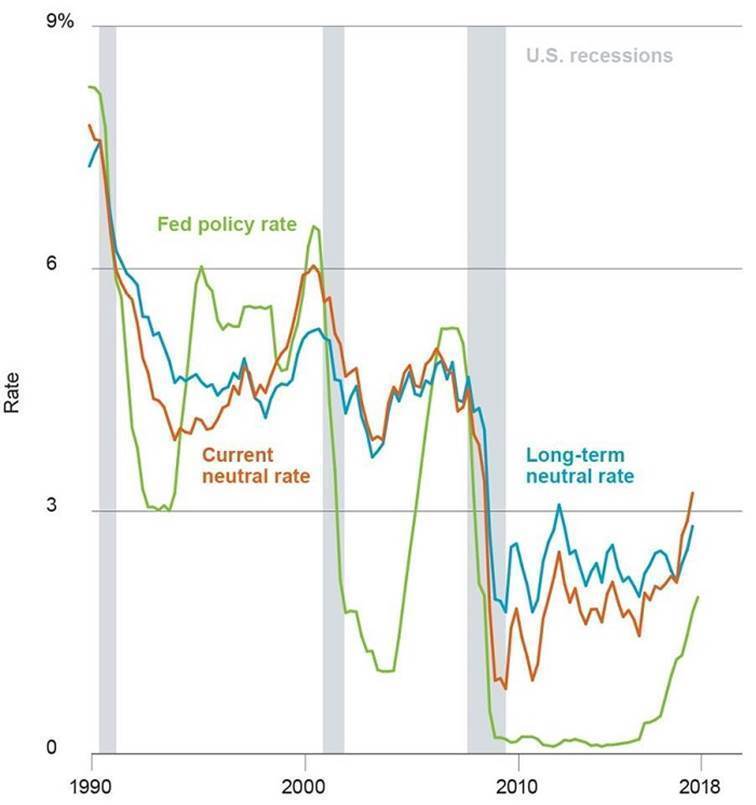

Graphe de la semaine (voir graphique ci-dessus)

Taux de la Fed & estimation des taux « neutres », 1990-2018

La performance passée n’est pas un indicateur fiable des résultats actuels ou futurs. Il n’est pas possible d’investir directement dans un indice.

Source : BlackRock Investment Institute, avec des données de la Réserve Fédérale, NBER et Thomson Reuters, novembre 2018. La politique de la Fed se réfère au taux des fonds fédéraux, l’objectif de taux à court terme de la Banque centrale. Les estimations de taux neutres actuels et à long terme sont calculées en utilisant un modèle économétrique à la suite du papier de recherche de la BCE de juillet 2018 « The natural rate of interest and the financial cycle ».

Son niveau actuel est inférieur à notre estimation de son niveau « neutre » mais s’en rapproche selon l’analyse de notre équipe de recherche économique et de marché. Le taux directeur inférieur au niveau « neutre » donne à penser que la politique monétaire américaine devrait continuer de stimuler l’économie, bien que cette dynamique soit beaucoup plus faible qu’il y a quelques années, lorsque l’écart par rapport au niveau « neutre » était beaucoup plus important. Nous présentons deux estimations du taux « neutre » : à long terme et à court terme. Le taux « neutre » à long terme est considéré comme le niveau d’équilibre qui prévaudrait si le levier financier suivait sa tendance à long terme. Elle est guidée par des facteurs tels que le rythme tendanciel de la croissance économique et la demande d’épargne à long terme. Le niveau « neutre » actuel tient compte de l’impact supplémentaire du cycle financier. Une période de croissance soutenue du crédit permet de relever le niveau « neutre » actuel, car des taux d’intérêt plus élevés sont nécessaires pour stabiliser l’économie. Inversement, le taux « neutre » actuel intervient dans une période de désendettement persistant.

Neutralité et cycle financier

La mesure dans laquelle le taux « neutre » actuel s’écarte de son niveau d’équilibre à long terme sur un cycle financier a des implications importantes pour la politique monétaire. Au plus fort de la crise financière, la déprime et le désendettement rapide du secteur privé ont poussé le taux « neutre » actuel sous son niveau d’équilibre à long terme. Dans un tel contexte, la Fed a dû abaisser encore davantage son taux directeur, en deçà du niveau « neutre » à long terme. Avec le temps, les blessures de la crise se sont cicatrisées et la situation s’est inversée. La période actuelle de ré-endettement soutenu a fait remonter le taux « neutre » au-dessus de son niveau à long terme. Cela implique que la Fed devrait « s’appuyer contre le vent » et pousser les taux plus haut afin d’éviter que des pressions de surchauffe ne s’accumulent.

Plus la Fed s’approche du taux « neutre », ce qu’elle fait progressivement depuis près de trois ans, plus l’incertitude sur les perspectives du taux d’intérêt est grande. D’une part, il existe une incertitude inhérente à l’évaluation par la Fed de la notion de niveau « neutre », étant donné qu’il s’agit d’une mesure non observable qui ne peut être estimée que de façon statistique. Le président de la Fed, Jérôme Powell, a fait savoir qu’il préférait mettre moins l’accent sur le taux « neutre » dans les communications de la Fed étant donné la difficulté à le déterminer. Le FOMC (« Federal Open Market Committee »), le groupe en charge des politiques de la banque centrale, pourrait devenir de plus en plus prudent à mesure qu’il pense se rapprocher du niveau « neutre ».

Le rétrécissement de l’écart entre le taux directeur de la Fed et le niveau « neutre », et l’incertitude croissante qui l’accompagnera probablement, ont des répercussions sur les marchés financiers. En fin de compte, il est probable que le taux directeur se stabilisera à des niveaux bien inférieurs aux moyennes d’avant la crise. Pourtant, pour la première fois en dix ans, les marchés ne seraient plus sous l’égide de politiques monétaires expansionnistes. Cette tendance au resserrement des conditions financières constitue un obstacle pour les actifs à risque, ce qui soutient notre positionnement en faveur d’une plus grande résilience des portefeuilles d’investissement. Cela implique de mettre l’accent sur la qualité et la liquidité. Nous privilégions les actions de sociétés dont les bilans sont solides, les flux de trésorerie abondants et les perspectives de bénéfices saines, et nous constatons que ces sociétés sont surtout aux États-Unis.