Par Isabelle Mateos y Lago – Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée.

L’économie européenne semble à l’aube d’une reprise : les actifs risqués de la région, pour le moment à la traîne, pourraient en bénéficier. Un risque majeur pourrait cependant mettre en péril notre scénario de base : un nouvel embrasement des tensions commerciales entre les États-Unis et l’Europe. Si tel était le cas, les conséquences économiques directes devraient être gérables mais les impacts sur le marché pourraient s’avérer considérables.

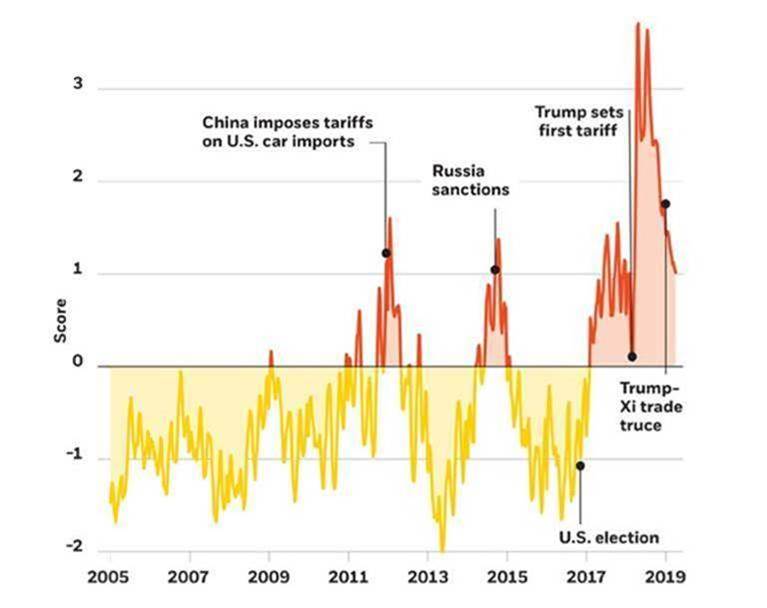

Graphe de la semaine: Indicateur de Risque Géopolitique BlackRock relatif aux tensions commerciales mondiales, de 2005 à 2019

Sources : BlackRock Investment Institute, avec des données de Thomson Reuters, avril 2019. Notes : nous identifions les mots spécifiques liés à ce risque et utilisons l’analyse textuelle pour calculer la fréquence de leur apparition dans les bases de données Thomson Reuters Broker Report et Daw Jones Global Newswire, ainsi que sur Twitter. Nous effectuons ensuite un ajustement pour déterminer si le langage reflète un sentiment positif ou négatif, et nous attribuons une note. Un score de zéro représente le niveau moyen de l’IRGB depuis 2003 jusqu’à aujourd’hui. Un score de 1 signifie que le niveau de l’IRGB est supérieur d’un écart-type à la moyenne. Les informations récentes ont un point plus important dans le calcul de la moyenne. Le scénario de risque de l’IRBG n’est présenté qu’à titre d’illustration et ne reflète pas tous les résultats possibles, car les risques géopolitiques évoluent constamment.

L’inquiétude du marché vis-à-vis des conflits commerciaux s’est apaisée par rapport aux sommets qu’elle avait atteints l’été dernier. Elle se situe maintenant à moins d’un écart-type au-dessus de sa moyenne à long terme, telle que mesurée par notre indicateur du risque géopolitique BlackRock, qui examine les rapports d’analystes, la presse financière et les tweets sur la base de mots-clés liés au risque (voir le graphique ci-dessus). Nos travaux montrent que l’impact potentiel d’un risque spécifique sur le marché est en général d’autant plus fort que l’attention prêtée par le marché à ce risque est faible. Les craintes des marchés relatives aux tensions commerciales ont diminué au cours des derniers mois, les États-Unis et la Chine se dirigeant petit à petit vers un accord commercial. Nous recommandons cependant de ne pas se fier qu’à cela. Le président américain, Donald Trump, semble vouloir appliquer les mêmes règles que celle des négociations américano-chinoises, aux pourparlers qui vont être menés avec l’Union européenne (UE), en utilisant les taxes à l’importation comme levier majeur. Les dirigeants européens ont clairement fait savoir qu’ils prendraient dans ce cas des mesures de rétorsion immédiates et il est peu probable que l’une des deux parties accepte de revenir rapidement sur ses positions.

La route s’annonce difficile

Nous prévoyons que l’économie européenne accélèrera son rythme de croissance au second semestre de 2019. Les conditions financières se sont considérablement assouplies depuis le début de l’année et les efforts de relance menés en Chine pourraient stimuler les dépenses d’équipement, créant une manne potentielle pour les fabricants européens. La pression exercée l’année dernière sur la croissance par certains facteurs exceptionnels (comme le déficit de production automobile en Allemagne) pourrait s’atténuer. Une reprise économique aiderait à soutenir les actions européennes, qui sont restées à la traîne des marchés mondiaux pendant la majeure partie de la période qui a suivi la crise. Les actions européennes se négocient avec une décote de 12% par rapport aux marchés développés. Toutefois, les actions de qualité élevée, y compris celles des multinationales, se négocient à un prix supérieur au reste du marché européen, tandis que les titres des secteurs pâtissant de difficultés structurelles s’échangent à prix réduit.

Les pourparlers commerciaux entre les États-Unis et l’UE devraient débuter prochainement, après la suspension en juillet 2018 des mesures de représailles douanières qu’elles avaient prises l’une à l’encontre de l’autre. Les objectifs de négociation définis par les deux camps ont révélé quelques enjeux essentiels. Par exemple, un accès élargi aux marchés de produits agricoles constitue un point clé pour les Etats Unis et a été explicitement exclu du champ des pourparlers par l’UE. Les droits de douane américains qui pourraient éventuellement s’appliquer aux véhicules de fabrication européenne constituent un autre enjeu majeur. Selon des études du FMI et de la Banque centrale européenne (BCE), une hausse des taxes à l’importation sur les voitures du Vieux Continent aurait probablement des conséquences limitées sur la croissance européenne. Des tensions commerciales exacerbées entre les deux parties auraient cependant aussi des implications mondiales. Nous estimons que l’impact global sur les économies européenne et mondiale serait potentiellement plus important si les tensions commerciales entraînaient une baisse brutale de la confiance et un resserrement significatif des conditions financières, comme ce fut le cas en 2018. Si les perspectives de croissance se détérioraient, les responsables européens disposeraient d’une puissance de feu limitée pour soutenir leur économie : la BCE ne peut guère assouplir davantage sa politique monétaire et des niveaux d’endettement élevés privent déjà de nombreux pays (à l’exception de l’Allemagne) de la marge de manœuvre nécessaire pour prendre des mesures de relance budgétaire significatives.

En conclusion, les investisseurs ne doivent pas considérer qu’un accord commercial américano-chinois signerait la fin des tensions commerciales mondiales, car les États-Unis se tournent maintenant vers l’Europe. Les risques géopolitiques, notamment les différends commerciaux, nous incitent à rester prudents vis-à-vis des actifs risqués européens, même si nous observons des signes prometteurs au niveau de l’économie de l’Europe. Nous préférons prendre des risques sur actions dans d’autres régions, telles que les États-Unis ou les marchés émergents.