Par Sabrina Khanniche, Senior Economist, et Steve Donzé, Senior Macro Strategist – Pictet AM

Le nouveau train de mesures de relance de la zone euro pourrait donner lieu au plus important coup de pouce monétaire et budgétaire depuis 2008. Cela montre également que la région renforce ses fondations.

Les contours d’un nouveau plan destiné à donner un coup de fouet à la croissance de la zone euro se dessinent peu à peu, quelques jours seulement après l’arrivée d’Ursula von der Leyen et de Christine Lagarde pour reprendre les rênes de la région.

Ce plan promet ainsi de constituer la plus grande relance coordonnée depuis la crise financière de 2008.

D’après le projet de budget 2020 soumis à la Commission européenne, nous prévoyons que la zone euro offrira les baisses d’impôts les plus fortes depuis 2010, un coup de pouce budgétaire équivalent à 0,3% du PIB.

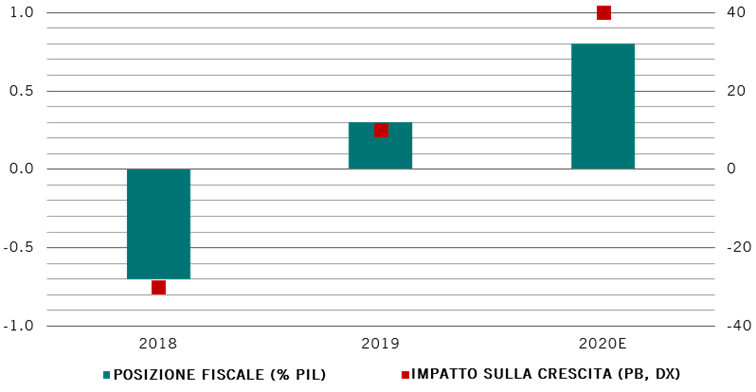

La majeure partie de ces stimulations proviendra d’Allemagne, dont l’économie très dépendante de l’industrie est au bord de la récession. La politique budgétaire allemande, ajustée selon le cycle économique et certains effets ponctuels, se fera expansionniste l’an prochain avec 0,8% du PIB, contre -0,7% en 2018.

Cela ne suffira cependant probablement pas. L’Allemagne représente près d’un tiers du PIB de la zone euro et nos analyses montrent que les dépenses prévues par le pays en 2020 n’ajouteront pas plus de 0,40% à la croissance du pays pour cette même année (voir le graphique).

Il n’est dès lors pas surprenant que le législateur allemand cherche à quelque peu assouplir son engagement longtemps choyé à proposer des budgets à l’équilibre.

La chancelière Angela Merkel a déclaré en octobre que les Allemands ne devaient pas faire un dogme de cette politique schwarze Null et que l’investissement pour l’avenir était aussi une priorité. Olaf Scholz, le ministre des Finances a lui aussi laissé entendre que le Gouvernement pourrait dépenser 50 milliards d’euros supplémentaires.

Le FMI a largement insisté auprès de l’Allemagne pour une hausse de l’investissement public. C’est également ce que la présidente élue de la Commission européenne s’est engagée à faire auprès de l’ensemble du bloc dans son programme, où elle réclame 1 000 milliards d’euros de dépenses en faveur de projets durables au cours de la décennie à venir1.

Berlin peut également abaisser les cotisations sociales ou proposer des mesures d’incitation à l’achat de biens durables, ce qui gonflerait immédiatement les revenus des ménages et pourrait soutenir la consommation.

Malgré tout, pour qu’une relance budgétaire soit efficace, le rôle joué par la banque centrale est fondamental. En effet, une hausse des dépenses gouvernementales peut entraîner des coûts d’emprunt supérieurs, ce qui est contre-productif.

La BCE augmente déjà les injections monétaires dans le système financier pour maintenir des taux d’intérêt faibles.

Selon le nouveau train de mesures dévoilé en septembre, elle apporte 20 milliards d’euros d’argent frais chaque mois. En supposant que la BCE poursuivra ce programme sur ce même rythme jusqu’à atteindre la limite auto-imposée, nous estimons que la banque devrait injecter près de 500 milliards d’euros au cours des deux prochaines années2 . Cela fera grimper l’offre de liquidité dans la région à son plus haut niveau depuis 2014 et au-delà de sa moyenne sur 12 ans3.

La BCE pourrait également reprendre son programme de crédit existant, qu’on appelle les opérations ciblées de refinancement à long terme (TLTRO). Dans le pire des cas, elle pourrait fortement assouplir les conditions de ce programme en offrant, par exemple, une ligne de crédit perpétuelle aux banques en difficulté. Elle pourrait autrement avoir recours à une politique de contrôle de la courbe des taux à la japonaise.

La nouvelle présidente de la BCE, Christine Lagarde, n’aura peut-être pas besoin d’en arriver là. Toutefois, si la situation économique mondiale se dégradait, la BCE, tout comme les gouvernements de la région, dispose d’un large choix dans sa boîte à outils anti-crise afin de soutenir la croissance.

C’est donc pour ces raisons que, comme nous l’expliquons ans notre Secular Outlook, les pays de l’union monétaire vont passer les prochaines années à poser les bases d’un avenir plus radieux.

[2]La BCE limite le volume d’obligations souveraines qu’elle peut acheter à 33% de la dette publique totale ou des obligations en circulation de tout État membre

[3]Flux de liquidités total calculé à partir des flux de liquidité politique (banque centrale) et privée (crédit bancaire et non bancaire), en % du PIB nominal.