Par Stéphane Déo – Strétégistes – direction d ela gestion – LBPAM

C’est déjà Noël

Accord de « phase 1 » entre les Etats-Unis et la Chine, même si les tensions restent importantes, c’est la première désescalade et c’est à saluer. Les élections britanniques apportent certes une solution au Brexit mais posent des problèmes graves de long terme pour l’unité du RU. La Riksbank devrait être cette semaine la première banque centrale à sortir de la politique de taux négatifs, et c’est peut-être l’évènement le plus significatif pour les marchés cette semaine.

Point de marché : la fin des taux négatifs ?

Jeudi cette semaine la Riksbank, la banque centrale de Suède, devrait relever ses taux directeurs et passer de -0,25% à 0,00%. Cette décision est totalement attendue, elle a été signalée par la banque centrale, à tel point que les 18 économistes qui suivent la Riksbank attendent tous ce mouvement.

Lorsque ce sera confirmé il s’agira de la première banque centrale à sortir d’une politique de taux négatifs. Cela laissera quatre banques centrales dans le monde avec des taux négatifs : la BCE bien évidement (-0,50%), la SNB (-0,75%), la banque centrale danoise (-0,75%) et la BoJ (-0,10%).

Pourquoi est-ce important ? Pour deux raisons.

- Premièrement il y a un débat qui fait flores sur la « japanification » de l’Europe. Certes il y a des similitudes inquiétantes entre le Japon et l’Europe, mais il existe aussi des différences fondamentales. D’une part, l’Europe a une inflation faible, mais n’est pas en déflation. D’autre part, et c’est fondamental, la réaction beaucoup plus rapide et volontariste des banques centrales. Les erreurs de la BoJ n’ont pas été reproduites. Le mouvement de la Riksbank montre que dans le cas de la Suède cette politique a fonctionné. Bref la « japanification » de l’Europe est tout sauf acquise.

- Deuxième point, Christine Lagarde n’a pas fait de secret sur sa volonté de revoir la stratégie de la BCE. Lorsqu’elle était au FMI, elle était aussi dubitative sur l’efficacité des taux négatifs. De là à dire que la BCE va aussi ramener ses taux à zéro, c’est un grand pas que nous ne souhaitons pas franchir. Mais le débat est à suivre de près, et l’exemple de la Riksbank ajoute à ce débat !

Accord de « phase 1 »

C’est fait ! L’accord entre la Chine et les Etats-Unis, accord de « phase 1 », est donc validé.

- La Chine s’engage à importer un total de 50 milliards de denrées agricoles et d’augmenter ses importations totales des Etats-Unis de 200 milliards dans les deux ans.

- La Chine suspend les tarifs douaniers sur les voitures américaines, le maïs et autres produits.

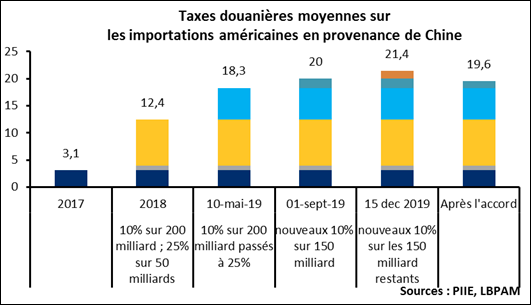

- Les Etats-Unis suspendent les taxes douanières qu’ils devaient imposer sur 160 milliards d’importations chinoises au 15 décembre.

- Les taxes douanières sur 120 milliards d’importations sont abaissées à 7,5% mais les taxes de 25% sur les 250 milliards d’importations restantes restent en place.

C’est évidemment une excellente nouvelle en comparaison du scénario alternatif, une augmentation supplémentaire des tarifs au 15 décembre. L’escalade des tensions sino-américaines, a fait place à un retour en arrière. Il ne faut pas bouder son plaisir !

Le verre est néanmoins à moitié vide. D’une part le niveau des tarifs reste bien supérieur à ce qu’il était en début d’année. D’autre part ce « deal » a énormément couté en termes de croissance mondiale. On reste aussi un peu sur sa faim lorsqu’il s’agit d’analyser les détails, très peu étant disponibles. Enfin, et surtout, cet accord porte sur les domaines « faciles », l’accord de « phase 2 » sera beaucoup plus difficile à négocier. Les tensions sino-américaines ont indiscutablement baissé d’un cran, mais elles sont loin d’avoir disparu.

Brexit : avis de divorces multiples

Le résultat des élections britanniques rend très probable la ratification de l’accord de sortie de l’UE négocié par Boris Johnson. Les marchés ont d’ailleurs réagi positivement à la nouvelle. Reste toutefois à négocier l’accord de libre-échange puisque l’accord à entériner n’est que l’accord de divorce. Il faut rappeler que le dernier accord d’envergure à avoir été négocié par l’UE était l’accord avec le Canada qui a pris 7 ans (plus un an pour la ratification). Le délai de négociation de un an semble plus qu’optimiste et Barnier s’est déjà empressé de dire ce weekend qu’une année supplémentaire serait nécessaire.

Regardons encore plus loin. Si les Tory ont gagné très largement, c’est aussi au détriment d’une fracture régionale très marquée. Le tableau ci-dessous montre les résultats pour chaque région, Boris a fait le plein de voix en Angleterre mais a été largement repoussé en Irlande et Ecosse.

Le cas écossais.

En poussant la logique un peu plus loin, on voit que le principal bénéficiaire, et de loin, des élections en Ecosse est le SNP, avec 48 sièges en hausse de 13. Les velléités d’indépendance ont donc refait surface très rapidement. Il faut rappeler que les Ecossais avaient voté sur leur indépendance en septembre 2014 et qu’ils avaient refusé à 55,3%. La donne économique a complétement changé : à l’époque l’indépendance de l’Ecosse aurait abouti à une sortie de facto de l’UE ; et l’Ecosse se serait retrouvée bien dépourvue économiquement. La perspective de re-rentrer dans l’UE était aussi très limitée, les Espagnols et Belges ne voulant pas donner d’idée d’indépendance à certaines de leurs provinces. La situation est maintenant inversée, l’indépendance de l’Ecosse, alors que le Royaume-Uni est « out », pourrait permettre de revenir dans l’UE. Bref un nouveau référendum est une option plausible, le résultat très incertain.

Le cas irlandais.

Il faut là aussi regarder le résultat des élections : le DUP, qui veut que l’Irlande du Nord reste dans le Royaume-Uni, arrive en tête. Mais les trois autres partis qui ont décroché des sièges sont « nationalistes », ils veulent une réunification de l’Irlande. C’est la première fois que les nationalistes envoient plus de députés au Parlement britannique. Là aussi, avec de facto une frontière économique en mer d’Irlande, la réunification de l’Irlande qui semblait inimaginable il y a encore peu, devient un sujet.

Si ces sujets ne sont pas pertinents à court terme, et n’auront donc qu’un impact limité sur les marchés, il faut néanmoins les garder à l’esprit. Ils peuvent créer une incertitude importante et vont grandement polluer les négociations avec l’UE.