Par

· Peter Fitzgerald, responsable des investissements multi-actifs et de l’analyse macroéconomique chez Aviva Investors

· James McAlevey, responsable des stratégies de taux chez Aviva Investors

Douze ans après la crise financière, les “anti-inflation” prédisant une poussée inflationniste sont de retour. Ils ont déjà eu tort à l’époque. Mais auraient-il raison cette fois-ci ? Dans la troisième partie de notre mini-série sur les sources de la prochaine crise, nous examinons dans quelle mesure l’inflation constitue un risque pour l’économie mondiale et la stabilité financière.

Les “anti-inflation” sont largement considérés comme l’équivalent moderne du garçon qui criait au loup. Lorsque la Réserve fédérale américaine (Fed) et d’autres banques centrales avaient commencé à « imprimer » de la monnaie (comme si elle était passée de mode) au début de l’année 2009 afin de lutter contre la crise financière, de nombreux commentateurs avaient alerté sur un retour imminent de l’inflation. Cependant, ces menaces répétées se sont toutes révélées infondées, discréditant chacun des avertissements ayant suivi.

Malgré une stimulation monétaire massive, l’inflation ne s’est pas matérialisée. Aux États-Unis par exemple, l’indice des prix à la consommation n’a augmenté que de 1,75 % par an en moyenne au cours de la décennie qui s’est achevée fin 2019. Ailleurs, l’inflation est restée tout aussi discrète, avec une moyenne de seulement 2 % au Royaume-Uni et de 1,34 % en zone euro.

Devinez qui est de retour ?

Cependant, alors que les banques centrales imaginent des mesures de relance monétaire toujours plus extrêmes et que la dette publique s’accroît simultanément, les autorités s’efforcent de limiter les dégâts de ce qui promet d’être la plus grave récession depuis la Grande Dépression et les anti-inflation sont de retour. « Le coronavirus va réveiller les forces inflationnistes avant la fin de l’année » titrait ainsi un article d’opinion publié dans le Financial Times.1

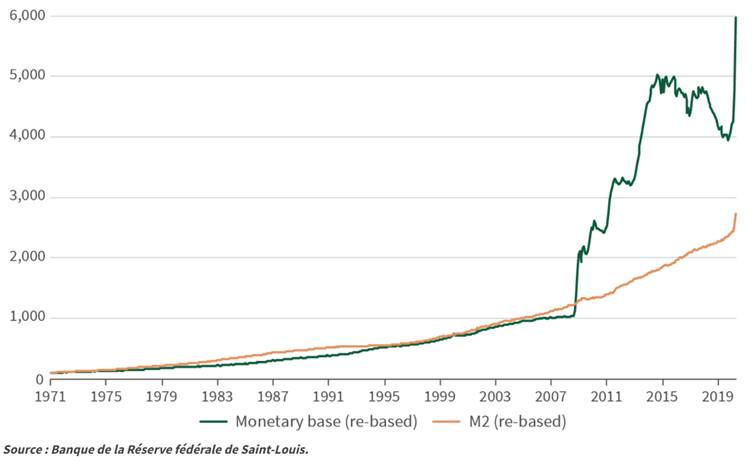

Les marchés financiers semblent cependant sceptiques. L’inflation américaine, telle qu’elle ressort de l’écart de rendement entre les bons du Trésor nominaux et ceux indexés sur l’inflation, devrait se situer en moyenne à un peu plus d’un pour cent au cours de la prochaine décennie.

Graphique 1 : point mort d’inflation à 10 ans aux États-Unis

À première vue, 12 années d’expériences réelles avec des niveaux de stimulation monétaire auparavant inimaginables (et dans le cas du Japon, sur une période encore plus longue) contredisent les théories de l’un des économistes les plus célèbres du XXème siècle. Cependant, la situation est en réalité plus complexe. Pour comprendre pourquoi la création de monnaie à cette échelle n’a pas réussi à générer de l’inflation, il faut d’abord comprendre la différence entre la « base monétaire » et la « masse monétaire ».

La base monétaire est la totalité de la monnaie en circulation, à laquelle s’ajoute la monnaie physique détenue dans les coffres des banques commerciales, ainsi que les réserves de ces mêmes banques déposées à la banque centrale. Elle ne peut être modifiée que par la banque centrale, par la fixation des taux directeurs et d’autres opérations monétaires. Par exemple, lorsque la banque centrale achète des actifs à des banques commerciales, la base monétaire augmente et vice versa.

La masse monétaire, en revanche, échappe au contrôle direct de la banque centrale. Aux États-Unis, l’agrégat M1 se compose de la base monétaire, moins l’argent détenu dans les coffres des banques, plus les soldes des comptes chèques et des comptes courants. L’agrégat M2 ajoute les dépôts d’épargne court terme à M1. Ces mesures de la masse monétaire augmentent chaque fois qu’une banque accorde un prêt, et se contractent dès qu’elle reçoit un remboursement de capital sur ce prêt.

Dans la plupart des pays, les banques ne sont tenues de détenir qu’une fraction des dépôts qu’elles ont à leur passif. Par conséquent, le système bancaire peut ajouter dix dollars à la masse monétaire pour chaque nouveau dollar de réserve ajouté au système bancaire par les opérations d’open market.

Entre 1990 et 2008, l’agrégat M2 était entre huit et dix fois plus élevé que la base monétaire, tandis que M1 était entre une fois et demie et trois fois plus élevé. Mais lorsque la crise financière a éclaté en septembre 2008, ces deux multiplicateurs monétaires se sont effondrés.

Graphique 2 : chute des multiplicateurs monétaires aux États-Unis

Effondrement des multiplicateurs monétaires

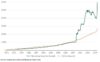

Ainsi, alors que les mesures de la masse monétaire ont sensiblement augmentées, elles sont loin d’être aussi élevées que ce à quoi on aurait pu s’attendre compte tenu de l’expansion massive de la base monétaire initiée par la Réserve fédérale. À la fin de 2019, la base monétaire américaine s’élevait à 3 430 milliards de dollars, soit une hausse de 304 % par rapport à août 2008. Avant la crise financière, un tel quadruplement de la base monétaire aurait dû conduire à une multiplication par six de M1. Au lieu de cela, elle a augmenté de moins de 180 %. Quant à M2, on aurait même pu s’attendre à une multiplication énorme de sa taille par 32. Il n’a dans les faits, même pas doublé.2

Graphique 3 : M2 ne parvient pas à suivre le rythme de progression de la base monétaire

Deux raisons principales semblent expliquer cet effondrement des multiplicateurs monétaires. Tout d’abord, dans le sillage de la crise financière, les régulateurs ont durci les exigences de fonds propres afin de consolider les systèmes bancaires et réduire le risque d’une nouvelle crise. Ces changements ont notamment porté sur de nouvelles mesures de capital et un relèvement du niveau minimal de fonds propres, assortis d’exigences accrues pour les banques les plus grandes et les plus importantes du point de vue systémique.

Dans le même temps, la volonté des banques d’accumuler des réserves, essentiellement en plaçant des capitaux chez les banques centrales, s’est renforcée. Depuis octobre 2008, la Fed verse des intérêts sur les réserves bancaires, à des taux généralement supérieurs au rendement des bons du Trésor. Cela a donné aux banques une raison de préférer les réserves déposées à la banque centrale aux emprunts d’État pour leurs besoins de liquidités.

L’effondrement des multiplicateurs monétaires contribue à expliquer pourquoi l’inflation n’a pas décollé, puisque dans l’économie réelle, c’est la masse monétaire et non la base monétaire qui influe sur l’inflation. La plupart des liquidités injectées par les banques centrales étant bloquées dans le système financier et ne parvenant pas à se frayer un chemin vers l’économie réelle, il en a résulté une inflation des prix des seuls actifs financiers.

Stagnation séculaire et fin de la mondialisation ?

Un certain nombre d’économistes, dont l’ancien secrétaire au Trésor américain Lawrence Summers et le prix Nobel Paul Krugman, ont affirmé que l’inflation ne devrait pas refaire surface car les économies développées souffrent de « stagnation séculaire ». Selon eux, une combinaison de facteurs tels que l’excès d’épargne, la faiblesse des investissements, la mondialisation, l’aggravation de la démographie et l’accroissement des inégalités exercent depuis des années une pression baissière sur la croissance et l’inflation.

Ainsi, alors que la quantité de monnaie circulant dans l’économie réelle a augmenté, cette progression a été insuffisante pour contrebalancer ces forces déflationnistes. Charles Goodhart, ancien économiste en chef de la Banque d’Angleterre, prend le contre-pied et exprime ses craintes : « Que se passera-t-il lorsque le confinement sera levé et que la reprise reviendra, après une période d’expansion budgétaire et monétaire massive ? La réponse, comme au lendemain des guerres, sera une poussée inflationniste ».3

Pour l’instant, on peut raisonnablement affirmer que de telles opinions restent minoritaires. Dans un récent article, l’ancien économiste en chef du Fonds Monétaire International Olivier Blanchard déclare qu’il est difficile d’anticiper une forte hausse des salaires à court terme étant donné l’augmentation du chômage. « Le défi pour les politiques monétaires et fiscales sera probablement de soutenir la demande et d’éviter la déflation, plutôt que l’inverse », écrit-il.4

Peter Fitzgerald, responsable des investissements multi-actifs et de l’analyse macroéconomique chez Aviva Investors, partage cet avis. « Nous sommes face à un choc massif de demande et il est difficile d’anticiper ce qui pourrait alimenter l’inflation à court terme. »

Toutefois, il estime que l’inflation constitue une menace croissante à long terme. La Chine a eu un impact déflationniste important sur le monde depuis son adhésion à l’Organisation Mondiale du Commerce en 2001, mais Fitzgerald identifie un risque réel que cette tendance puisse s’inverser au moins partiellement. « Compte tenu de la guerre commerciale en cours avec les États-Unis, et alors que la pandémie a fait prendre conscience aux autres États du danger de ne pouvoir se procurer des biens essentiels, la démondialisation pourrait devenir une véritable force inflationniste », prévient Fitzgerald.

Même si le retour de l’inflation semble peu probable dans un avenir proche, James McAlevey, responsable des stratégies de taux chez Aviva Investors, estime qu’elle pourrait représenter un risque plus important à long terme, ce qui signifie que la courbe des taux américains apparait actuellement trop plate. « Alors qu’une grande partie du monde a adopté des mesures d’austérité à la suite de la crise financière, c’est le contraire qui se produit aujourd’hui. Cela signifie que l’issue pourrait être très différente, surtout si la Fed décide qu’elle est finalement disposée à tolérer des poussées d’inflation », explique-t-il.

Fitzgerald et McAlevey estiment tous deux que la spirale des déficits publics pourrait conduire à une inflation sensiblement plus élevée si les banques centrales venaient à financer directement les États (politique parfois connue sous le nom de « financement monétaire »), comme le préconisent un nombre croissant d’économistes.

Interférence politique

Certains économistes soutiennent que le financement monétaire est précisément ce à quoi les banques centrales devraient s’engager désormais. Adair Turner, ancien président de l’Autorité des Services Financiers du Royaume-Uni, et Mervyn King, ancien directeur de la Banque d’Angleterre, sont de cet avis.

Néanmoins, Lord Turner concède que si les banques centrales étaient dessaisies de cette capacité par le pouvoir politique, il y aurait un risque réel d’inflation beaucoup plus élevée. Pour que cela se produise, une part importante d’indépendance accordée à l’élaboration de la politique économique devrait être abandonnée.

Selon Fitzgerald, si la croissance économique continuait de décevoir dans les prochaines années, ce qui constitue un scénario plausible, les formations populistes auraient du mal à résister à l’envie de reprendre le contrôle de la politique monétaire. « Il n’existe finalement que trois façons de réduire la dette. Soit vous la remboursez, soit vous faites défaut (ou l’annulez), soit vous la réduisez par l’inflation. De nombreux gouvernements pourraient être tentés de choisir cette dernière option », déclare ainsi Fitzgerald.

Il estime que les investisseurs devraient continuer de rechercher des moyens de protéger leurs portefeuilles contre la menace d’une hausse de l’inflation, par exemple en investissant dans l’or ou en prenant des positions sur des swaps d’inflation à long terme, même si pour l’instant les alertes d’une inflation imminente semblent une nouvelle fois s’apparenter à l’histoire du garçon qui criait au loup.

Références

|