Par Lazard Frères Gestion

Etats-Unis : des craintes de récession toujours présentes

Les données d’activité et d’emploi reflètent une conjoncture qui reste solide, mais d’autres indicateurs généralement annonciateurs de récession continuent de se dégrader. Dans ce contexte, la Fed a mis en pause ses hausses de taux.

Zone euro : activité atone

Les premières données d’activité pour le deuxième trimestre sont mal orientées et le rebond des services semble commencer à s’étioler. Les derniers chiffres d’inflation étaient plus positifs, mais le marché du travail reste très tendu.

Chine : essoufflement de la reprise

La reprise de l’économie continue de donner des signes d’essoufflement au mois de mai, amenant les autorités à renforcer leurs mesures de soutien.

—

ÉTATS-UNIS : DES CRAINTES DE RÉCESSION TOUJOURS PRÉSENTES

Le Congrès américain a finalement voté une suspension du

plafond de la dette jusqu’en 2025, écartant le risque extrême

d’un défaut de paiement des États-Unis. La plupart des

dépenses discrétionnaires hors défense sont limitées au niveau

de 2023 pour l’année fiscale 2024 et n’augmenteront que de 1%

en 2025. L’impact macroéconomique sera très limité car les

dépenses discrétionnaires hors défense ne représentent que

14% de la dépense publique fédérale (3,5% du PIB).

Côté conjoncture, les données d’activité du mois d’avril étaient

bonnes, comme la consommation des ménages qui rebondissait

de +0,5% après deux chiffres faibles en février et en mars. Les

données d’emploi calculées sur la base de l’enquête auprès des

entreprises montraient des créations d’emplois encore très

fortes au mois de mai, à +339 000. A contrario, l’enquête

auprès des ménages faisait état de destructions importantes,

amenant une hausse de +0,25% du taux de chômage, à 3,7%.

La croissance annuelle du salaire horaire se modérait un peu,

mais restait forte à +4,3% sur un an et +6,0% en données

corrigées des effets de composition de la main d’œuvre.

Au total, les données d’activité d’avril et les données d’emploi

de mai montrent que l’activité économique reste encore solide.

Toutefois, elles ne décrivent pas non plus une activité

économique exubérante et d’autres indicateurs généralement

annonciateurs de récession continuent de se dégrader,

renforçant la probabilité d’un basculement prochain.

C’est le cas notamment des enquêtes ISM* qui restent un des

indicateurs les mieux corrélés à la croissance. L’indice du

secteur manufacturier est inférieur à 50 depuis octobre dernier

et la composante « nouvelles commandes » atteint 42,6, un

niveau généralement vu lors de récessions. Après une forte

baisse en décembre dernier, l’indice des services avait nettement

rebondi en janvier, mais il baisse depuis. À 50,3, il est également

à un niveau rarement vu en-dehors des récessions.

À +4,0% sur un an, l’inflation globale a été divisée par deux par

rapport à son pic de l’été dernier, mais l’inflation sous-jacente

reste encore élevée à +5,3%.

Dans ce contexte, la Fed a comme prévu maintenu son taux

directeur entre 5,00% et 5,25%, marquant la première pause

depuis le début du cycle de hausses début 2022. Pourtant, les

membres du Comité projettent encore deux hausses de +25

points de base d’ici à la fin de l’année. Pourquoi alors faire une

pause si la Fed estime que les taux doivent être plus élevés ?

Selon nous, il est probable que la Fed pense en avoir fait assez

pour faire basculer l’économie en récession mais elle ne veut

pas que les conditions financières s’assouplissent trop tôt.

Maintenir la menace de nouvelles hausses est un moyen de

s’assurer que cela ne se produise pas.

ZONE EURO : ACTIVITÉ ATONE

Alors que la première estimation du PIB de la zone euro au T1

2023 faisait état d’une croissance légèrement positive (+0,3%

en rythme annualisé), la seconde estimation indique finalement

une légère contraction (-0,4% en rythme annualisé), comme au

T4 2022. Deux trimestres consécutifs de contraction du PIB

sont synonymes de récession, mais il ne s’agit pas d’une vraie

récession dans la mesure où l’emploi a continué de progresser à

un rythme soutenu (+0,6% sur le trimestre).

La publication du détail montre une contribution négative du

stockage, qui pourrait être liée à la fin de l’effort de reconstitu-

tion des stocks de gaz. La consommation publique a également

pesé sur l’activité, essentiellement à cause de la réduction des

dépenses liées à la pandémie. La consommation des ménages

baissait de nouveau, mais l’investissement s’améliorait malgré

l’augmentation des taux d’intérêt. Le commerce extérieur

soutenait encore la croissance, grâce à la forte baisse des

importations.

Les premières données d’activité pour le deuxième trimestre

sont mal orientées. Après deux mois consécutifs de baisse, les

ventes au détail étaient seulement stables en avril et les ventes

de voitures reculaient de nouveau (-1,2% après -1,7%). La

production industrielle rebondissait un peu après la forte chute

de mars (+1,0% après -3,8%), mais les données restent

perturbées par l’Irlande où les chiffres sont très volatils

(+21,4% après -27,0%). Hors Irlande, la production industrielle

baissait de -0,8% après -1,1%.

La publication finale des enquêtes PMI* pour le mois de mai

montrait une nouvelle dégradation du PMI manufacturier,

passé de 45,8 à 44,8. L’indice des services restait sur un niveau

élevé mais a été notablement revu en baisse par rapport à

l’estimation « flash » pour s’établir à 55,1 contre 55,8

précédemment, et 56,2 en avril. Cette baisse suggère que le

rebond des services commence à s’étioler après la forte reprise

des six derniers mois.

Sur le front de l’inflation, les chiffres préliminaires pour le mois

de mai montraient une nette décélération. Les prix hors énergie

et alimentation n’augmentaient que de +0,2% sur le mois,

contre une moyenne de +0,5% au cours des six mois

précédents, permettant un ralentissement du glissement annuel

à +5,3% après +5,6% en avril. L’inflation globale ralentissait

également pour s’établir à +6,1%, en raison principalement de

la baisse des prix de l’énergie.

Si ces chiffres vont dans le sens du point de vue de la BCE,

l’amélioration est encore à confirmer. Par ailleurs, aucun signe

réel de détente ne s’observe sur le marché du travail, le taux de

chômage restant au plus bas à 6,5%. Dans ce contexte, les

différentes mesures du coût du travail progressent encore à un

rythme élevé. Cela devrait pousser la BCE à poursuivre la

remontée de ses taux d’intérêt lors des prochaines réunions.

CHINE : ESSOUFFLEMENT DE LA REPRISE

La reprise de l’économie chinoise a été plus forte que prévue au

premier trimestre, mais la dynamique conjoncturelle est moins

favorable au deuxième trimestre. Les données du mois d’avril

montraient un ralentissement notable de l’activité et les

premiers chiffres pour le mois de mai n’ont pas permis

d’apaiser les inquiétudes autour de la croissance.

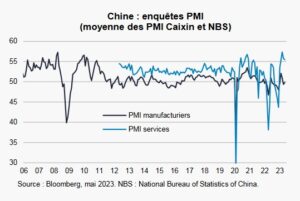

Les enquêtes PMI ont envoyé des signaux contraires, les PMI

officiels se dégradant alors que les PMI de Caixin

s’amélioraient. Les deux enquêtes divergent régulièrement car

elles ne couvrent pas le même périmètre. Le PMI officiel est

axé vers les grandes entreprises du secteur public et le PMI de

Caixin vers les PME du secteur privé. Si l’on fait la moyenne

des deux enquêtes, le PMI manufacturier reste en territoire de

contraction pour le deuxième mois consécutif à 49,9 et le PMI

des services baisse pour le deuxième mois d’affilée à 55,5.

L’activité reste donc faible dans le secteur manufacturier et la

reprise commence à se tasser dans le secteur des services,

l’impulsion liée à la réouverture de l’économie s’estompant peu

à peu. Les autres données n’étaient pas beaucoup plus

rassurantes pour la conjoncture. Les exportations ralentissaient

nettement (-7,5% sur un an), les importations restaient faibles

(-4,5% sur un an) et la croissance du crédit repartait à la baisse.

Par ailleurs, l’inflation restait proche de zéro à +0,2% sur un an

au global et +0,6% hors énergie et alimentation.

Dans ce contexte, les autorités chinoises commencent à

renforcer leurs mesures de soutien à l’économie. Début juin, à

la demande des autorités, les six grandes banques publiques chinoises

ont réduit les taux de rémunération des dépôts pour

inciter les ménages à consommer plutôt qu’à épargner. Les

baisses vont de 5 à 15 points de base en fonction des échéances

et les taux de dépôts s’échelonnent entre 0,2% pour les dépôts

à vue et 2,5% pour les dépôts à 5 ans.

Le 13 juin, la banque centrale chinoise a annoncé une baisse

surprise de plusieurs taux d’intérêt à court terme. Le taux

auquel la banque centrale rémunère les banques à sept jours et

le taux de prêt à un mois ont tous deux été réduits de 10 points

de base pour s’établir à 1,90% et 3,25% respectivement.

D’après Bloomberg, les autorités envisageraient de prendre de

nouvelles mesures pour aider la demande intérieure et le secteur

de l’immobilier où l’activité semble à nouveau se dégrader après

un bref rebond en début d’année.