Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Les investisseurs mondiaux ont, selon nous, l’occasion de compléter leur exposition sur la technologie des marchés développés en investissant dans les actions technologiques chinoises.

L’année a été difficile pour les valeurs technologiques chinoises. Ce secteur en forte croissance a entraîné les indices des marchés émergents (EM) à la baisse dans un contexte de tensions croissantes entre les États-Unis et la Chine. Le découplage du secteur de la technologie chinoise par rapport à ses homologues américains devrait s’accélérer dans un contexte de lutte pour la domination technologique, ce qui lui conférera des avantages de diversification. Et les valorisations ont chuté.

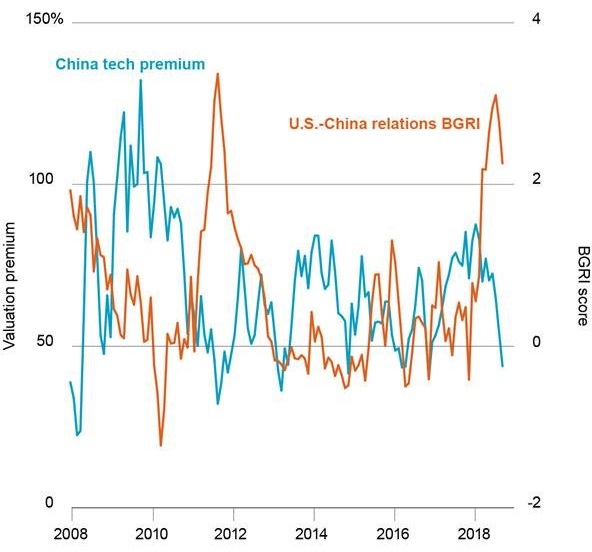

Graphe de la semaine (voir graphique ci-dessus)

Comparaison des valeurs technologiques chinoises avec les actions des pays développés

La performance passée n’est pas un indicateur fiable des résultats actuels ou futurs. Il n’est pas possible d’investir directement dans un indice.

Sources : BlackRock Investment Institute, avec des données de Thomson Reuters, novembre 2018.

Notes : la ligne bleue représente le premium/discount relatif de l’indice MSCI China Technology par rapport aux actions des marchés développés, représentées par l’indice MSCI World, sur la base des ratios PE 12 mois forward. La ligne orange montre que l’indicateur de risque géopolitique de BlackRock (BGRI) sur les relations Chine/Etats-Unis. Nous avons identifié des mots spécifiques relatifs à ce risque géopolitique et utilisé l’analyse de texte pour calculer la fréquence d’apparition dans le rapport Thomson Reuters Broker et les bases de données Dow Jones Global Newswire ainsi que sur Twitter. Nous ajustons alors si le langage reflète un sentiment positif ou négatif et attribuons un score. Un score de zéro représente le niveau moyen de l’indicateur BGRI de 2003 à un certain point dans le temps. Un score de 1 signifie que le BGRI est une déviation standard au-dessus de la moyenne. Nous accordons une pondération supérieure aux publications récentes. Le scénario de risque du BGRI est à fin illustrative uniquement.

Les actions chinoises du secteur de la technologie se négocient généralement avec une prime par rapport aux actions des marchés développés ou à leurs homologues, en raison de leur potentiel de croissance plus élevé. Mais cette prime (la ligne bleue ci-dessus) s’est fortement réduite cette année, tandis que l’attention du marché sur le risque lié aux relations entre les États-Unis et la Chine, tel que mesuré par notre indicateur de risque géopolitique BlackRock Geopolitical Risk Indicator (BGRI), a augmenté (la ligne orange). Nos perspectives à l’égard des actions mondiales du secteur de la technologie sont généralement positives, et nous croyons que cela pourrait être un bon moment pour les investisseurs mondiaux de diversifier leur exposition en saisissant une opportunité à long terme dans le secteur technologique chinois.

Des raisons d’être optimiste

Les actions du secteur de la technologie sont les plus importantes composantes des marchés boursiers américains et chinois. Les révisions à la baisse des bénéfices, provenant en partie des changements réglementaires touchant des questions telles que la diffusion de contenu et l’octroi de licences, ont pesé sur les titres technologiques chinois en 2018. Les analystes prévoient un rebond en 2019 en raison de la forte demande des consommateurs, des mesures de relance budgétaire et de l’affaiblissement des obstacles réglementaires. De plus, les secteurs technologiques chinois et américains sont de plus en plus différents, créant ainsi des opportunités distinctes pour les investisseurs.

Le secteur américain de la technologie a un profil plus global que celui de la Chine. La concentration est plus forte en Chine, où seulement trois actions représentent la majeure partie de la capitalisation du marché des technologies. Autres distinctions : le marché chinois des services technologiques est plus vaste, la base de consommateurs chinoise a un profil de revenu différent et le cadre réglementaire en Chine se développe plus rapidement. Nous constatons que l’évolution du commerce et la concurrence pour la domination technologique amplifient ces différences et limitent le co-développement. La réduction des introductions en bourse et des investissements transfrontaliers pourrait être le corollaire des tensions persistantes, mais nous considérons comme positif l’accent mis par la Chine sur la demande intérieure et l’autosuffisance dans un contexte de différends commerciaux. Les restrictions aux investissements transfrontaliers pourraient limiter la redondance et la concurrence directe, tandis que l’innovation basée sur la rivalité pourrait profiter aux deux secteurs technologiques. Une éventuelle rencontre entre les dirigeants chinois et américains plus tard ce mois-ci continue d’entretenir l’incertitude à la hausse comme à la baisse. Pourtant, nous constatons un découplage technologique entre la Chine et les États-Unis, même sans aggravation des tensions, la Chine consacrant en effet ses capitaux à ses innovations prioritaires.

En bref : le potentiel à long terme des entreprises technologiques chinoises pourrait être sous-estimé en raison des tensions entre les États-Unis et la Chine. Nous préconisons d’aller plus loin que les mégacap des indices chinois et de découvrir des opportunités dans les petites entreprises de logiciels et de services. Aux États-Unis, nous favorisons les entreprises de logiciels en mode SaaS (Software as a Service), car les entreprises, grandes et petites, migrent leurs systèmes vers le cloud. Les multiples de valorisation du secteur technologique américain ont augmenté au cours de la période d’après-crise, mais ils sont maintenant conformes à leur moyenne historique sur cinq ans, et ils ne semblent pas particulièrement élevés sur un horizon plus long. Nous maintenons notre point de vue favorable sur les actions mondiales du secteur technologique et préconisons d’élargir l’exposition afin de saisir les opportunités présentes en Chine et aux États-Unis.