Par Yasser Talbi, Gérant Obligataire chez Indosuez Gestion et Bénédicte Kukla, Senior Investment Strategist chez Indosuez Wealth Management

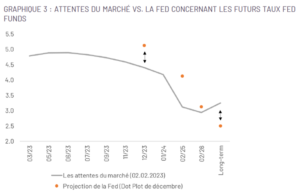

Début février, l’indice des surprises économiques américaines est revenu en territoire positif (graphique 1) après que le rapport sur l’emploi de janvier a dépassé les prévisions les plus optimistes. La Fed n’a donc pas d’autre choix que de rester hawkish afin de lutter contre l’inflation, et les marchés financiers ont de quoi être déçus.

L’ÉCONOMIE AMÉRICAINE SE PRÉPARE-T-ELLE À L’ATTERRISSAGE ?

Alors que les économistes s’efforcent de déterminer si l’économie américaine se dirige vers un atterrissage en douceur (soft landing) ou un atterrissage brutal (hard landing), les consommateurs se sont montrés nettement plus optimistes en janvier. L’enquête de l’Université du Michigan sur le moral des consommateurs a rebondi à 64,6 points (contre 56,8 initialement estimé début janvier). Les consommateurs étaient particulièrement optimistes quant à leur situation actuelle. Leurs anticipations d’inflation à 12 mois sont passées sous la barre des 4 % pour la première fois depuis avril 2021. La baisse des prix (notamment celle des automobiles et des billets d’avion) contribue en effet à améliorer le sentiment des consommateurs. Le prix de l’essence a baissé de plus de 10 % par rapport à la même période l’année dernière, ce qui a également donné un coup de pouce au sentiment. Mais l’élément clé derrière la consommation reste la solidité du marché du travail.

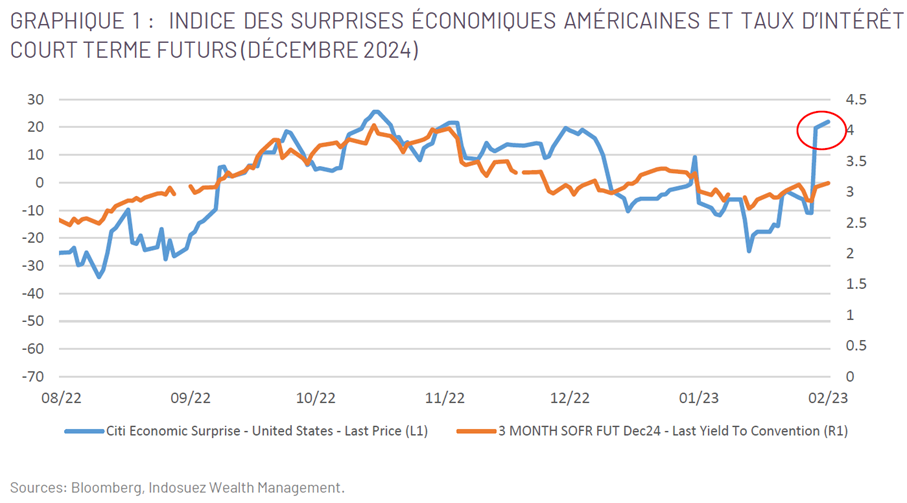

En janvier, bien que d’éventuels facteurs saisonniers aient pu troubler les chiffres, l’emploi non-agricole aux États-Unis a augmenté de 517 000 (ce qui est nettement supérieur au consensus de 188 000), la hausse la plus importante ayant été enregistrée dans le secteur des loisirs et de l’hôtellerie ainsi que dans celui de l’éducation (graphique 2). Les salaires continuent d’augmenter (le salaire horaire moyen a augmenté de 0,3 % sur un an en janvier (4,4 % sur un an), mais à un rythme plus lent. Les salaires corrigés de l’inflation restent négatifs, mais l’écart entre la hausse des prix à la consommation et celle des salaires s’est considérablement réduit, passant de 3,6 points de pourcentage en juin à 2,1 en janvier. En outre, on peut se demander si les salaires vont continuer à se modérer, compte tenu des tensions historiques sur le marché de l’emploi américain (avec encore deux offres d’emploi disponibles pour chaque personne sans emploi).

L’impact de la hausse des taux commence à se faire sentir dans l’économie réelle, bien qu’avec un certain retard étant donné que les ménages sont moins endettés qu’avant la pandémie. La stabilisation des taux hypothécaires au cours du mois dernier contribue également à stabiliser le secteur de l’immobilier. Mais les ménages ne peuvent plus compter sur leurs réserves d’épargne et pourront difficilement recourir aux cartes de crédit compte tenu de la flambée des taux. Les dépenses personnelles de consommation corrigées de l’inflation ont baissé de 0,3 % en décembre (les services continuent d’augmenter, mais les biens durables ont chuté de 1,6 % en décembre). Bien qu’elle doive se redresser légèrement début 2023, notamment après un choc climatique sévère en fin d’année, nous prévoyons que la consommation aux États-Unis se modère mi-2023, sans s’effondrer compte tenu de la vigueur persistante du marché du travail et du secteur des services.

La récession n’est donc pas dans nos chiffres pour 2023, ce qui donne à la Fed la tâche difficile d’un éventuel resserrement excessif de la politique monétaire dans cette économie post-COVID qui reste très déséquilibrée. Selon les estimations de la Fed d’Atlanta, le PIB américain devrait progresser de 2,1 % au premier trimestre 2023 sur une base annualisée (l’estimation précédente était de 0,7 %).

FED : LES DONNÉES FERONT-ELLES LE TRAVAIL ?

Après avoir procédé à des hausses massives en 2022 (350 points de base (pb) au cours des cinq dernières réunions), la Réserve fédérale est en train de passer à un rythme de hausses de 25 pb afin de tenter d’affiner la zone d’atterrissage de son taux terminal. Pour l’instant, la position officielle est de maintenir les taux à un niveau restrictif pendant un « certain temps » et potentiellement augmenter les taux « plus que ce qui est prévu » par les marchés (7 février 2023).

La déclaration de la Fed lors de la réunion du FOMC de début février était un peu plus hawkish que prévu, tandis que la conférence de presse a adopté un ton plus optimiste. Le président Powell – avec son espoir d’un atterrissage en douceur – n’est pas revenu sur le récent assouplissement des conditions financières et a reconnu le début d’un « processus désinflationniste ». Il s’agissait d’un signal clairement dovish, car J. Powell avait une voix très différente de celle de son discours de Jackson Hole en août 2022. Est-ce surprenant ? Non. Le FOMC reste clairement « dépendant des données », la récente modération des salaires et la décélération de l’inflation depuis l’été 2022 sont des signes de progrès vers leur objectif.

Le marché, dans son approche binaire, s’attend à des baisses de taux agressives en réponse à des niveaux d’inflation plus faibles et à une décélération de l’activité, bien qu’à partir de niveaux élevés. « Je continue de penser qu’il existe un moyen de ramener l’inflation à 2 % sans un déclin économique vraiment significatif ou une augmentation significative du chômage », a déclaré J. Powell (1er février 2023).

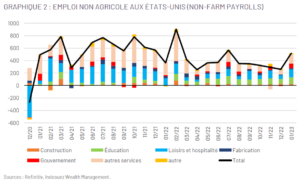

Mais s’agissait-il vraiment d’une position accommodante ou dovish ? Elle donne l’impression d’être dovish, mais elle l’est beaucoup moins que ce qui est prévu par les marchés en termes de baisses de taux – soit, près de 200 pb de baisses prévues en décembre 2024 (graphique 3). Du point de vue des marchés, les baisses de taux prévues pour les deux prochaines années sont basées sur un scénario de récession. Par conséquent, toute bonne surprise économique (comme les récentes données de l’enquête ISM1 et l’emploi en janvier) qui valide à la fois le scénario d’atterrissage en douceur et donc de la poursuite de l’attitude hawkish de la Fed, rend la courbe des taux et les prix des obligations de plus en plus vulnérables (graphique 1). La question est donc de savoir si Powell laissera les données « faire le travail ».

« Je ne vais pas essayer de persuader les gens d’avoir une prévision différente, mais notre prévision est que cela prendra du temps et de la patience et que nous devrons maintenir les taux plus élevés pendant plus longtemps. Mais nous verrons bien. »

LES MESSAGES CLÉS POUR LES INVESTISSEURS

· À court terme, le marché ne croit pas que J. Powell maintiendra les taux d’intérêt élevés tout au long de l’année. À long terme, la Fed pense que les taux reviendront à la « normale ». Ce n’est pas le cas des investisseurs.

· Même si nous n’adhérons pas au scénario de l’atterrissage brutal avec les chiffres d’aujourd’hui, nous restons prudents dans cet environnement euphorique, car beaucoup de bonnes nouvelles sont déjà intégrées dans les marchés, ce qui laisse de la place pour la déception et la volatilité à court terme.

· Après la semaine des banques centrales, les courbes de taux et de rendement devraient rester dans une fourchette étroite en tentant d’évaluer les nouvelles données. Toutes données macroéconomiques meilleures qu’attendu par le marché pèseront lourdement sur la partie courte de la courbe de taux.

· Nous voyons la nécessité d’augmenter la duration une fois le pic atteint, et non pas lorsque le pivot de la Fed est officiellement annoncé.